МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ

«МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ ЛИНГВИСТИЧЕСКИЙ УНИВЕРСИТЕТ»

Институт международных отношений и социально-политических наук

Кафедра теории регионоведения

Направление подготовки 41.03.01 Зарубежное регионоведение

КУРСОВАЯ РАБОТА

Студента 6-17-3 ИМО и СПН фин/анг учебной группы

Асовский Павел Викторович

Тема: «Внешнеэкономическая деятельность Финляндии на пространстве Большой Евразии»

Научный руководитель:

Салихов Борис Варисович

доктор экономических наук,

профессор кафедры теории регионоведения ИМОиСПН МГЛУ,

профессор кафедры политической экономии и международных экономических отношений РГСУ.

Оценка

:

Защищена

«___»___________2020 _________________

Москва – 2020

Оглавление

ВВЕДЕНИЕ.. 3

Часть I. Теоретическая часть. 6

Идейная база работы.. 7

Понятийный аппарат. 7

Нормативно-правовая база. 17

Правовая база в сфере международного движения капитала. 20

Часть II. Характеристика внешнеэкономической деятельности Финляндии 21

Макроэкономические показатели и общая характеристика экономики Финляндии за 2016-2018 гг. 21

Перспективы развития экономической системы Финляндии. 26

Общая характеристика экспорта и импорта товаров Финляндии. 30

Характеристика импорта и экспорта товаров Финляндии по отраслям.. 35

Инвестиционная активность Финляндии и участие страны в международном движении капитала 42

Внешнеэкономическая активность Финляндии в Евразии. 45

Характеристика Финляндии как транспортного хаба. 49

Часть III. Перспективы финской внешнеэкономической деятельности на пространстве Большой Евразии. 55

Рынок евразийских регионов. 56

Влияние транзитных коридоров на экономику внутриевразийских стран и регионов. 57

Транзитные коридоры Евразии. 60

Особенности внешнеэкономической политики Финляндии как члена ЕС.. 66

Финский реэкспорт как показатель нереализованного внешнеторгового потенциала страны в евразийских странах и регионах. 68

Перспективы внешнеэкономической деятельности Финляндии в регионах Большой Евразии в контексте взаимоотношений ЕС и России. 75

Противоречия между ЕС и Россией как фактор, снижающий потенциал сотрудничества России и Финляндии в Евразии. 77

Негативный опыт российско-финского сотрудничества как фактор, снижающий потенциал сотрудничества России и Финляндии в Евразии. 86

ЗАКЛЮЧЕНИЕ.. 93

ПРИЛОЖЕНИЯ.. 94

СПИСОК ЛИТЕРАТУРЫ... 127

Формирование многополярного мира и развитие рынка Евразии открыло перед развитыми государствами новые возможности по установлению выгодных торговых отношений с развивающимися странами, что, наряду с кризисом Европейского союза, трансформацией мирового технологического уклада, замедлением экономического развития Европейского союза, увеличением конкуренции товаропроизводителей на европейском рынке и изменением конъектуры европейского рынка, обусловило меры финского Правительства по продвижению интересов финских экспортеров на рынках Евразии.

В ходе официального визита в Финляндию в год столетия независимости Финляндии председатель КНР Си Цзиньпинь и Президент Финляндии С.Ниистё подписали декларацию о создании и продвижении нового типа партнерских отношений между странами и выступили с заявлением об интенсификации сотрудничества в рамках инициативы «Один пояс и один путь» в сфере освоения Арктики, торговли и экономики, инновации и науки, защиты окружающей среды и экологии, туризма, развития зимних видов спорта.

Тема курсовой работы обладает актуальностью в связи с разработкой Правительством Финляндии ряда административных и иных мер в целях продвижения интересов финских предпринимателей зарубежом, улучшения экспортных возможностей финских производителей на пространстве Большой Евразии.

Целью данной работы является исследование внешнеэкономических и логистических возможностей Финляндии по интенсификации сотрудничества со странами Большой Евразии в условиях развития евразийских транспортных коридоров, увеличения объема внешней торговли стран Евразии и ЕС, роста рынков сбыта азиатских стран.

Объектом данной курсовой работы является внешнеэкономическая деятельность Финляндии на пространстве Большой Евразии в условиях развития евразийских экономических процессов, формирования нового экономического пространства в Евразии и изменения транспортно-логистического ландшафта Евразии.

Предметом исследования являются внешнеэкономическая активность Финляндии в странах Евразии и развитие транспортно-логистических возможностей Финляндии.

На основании анализа текста различных международных договоров, данных статистики, отчетов министерств и ведомств Финляндии, данных европейских агентства и ведомств, Евразийского банка развития, статей зарубежных и российских периодических изданий, аналитических справок, интервью, опросов и экспертных мнений было проведено всеобщее исследование перспектив увеличения присутствия финских компаний на рынках регионов Евразии.

Таким образом, задачей работы является оценка перспективы увеличения присутствия финских компаний на рынках регионов Евразии.

В рамках решения задачи работы решаются две подзадачи

1. Анализ и оценка внешнеэкономической деятельности Финляндии на пространстве Евразии

2. Анализ и оценка возможностей Финляндии как транспортно-логистического хаба Европы

Структура и логика решения задач работы в целом соответствует плану работы:

Во второй части работы проводится:

1) анализ и оценка внешнеэкономической деятельности Финляндии на пространстве Евразии:

- характеристика и анализ финской внешнеэкономической деятельности по отраслям, странам и ключевым компаниям,

- характеристика внешнеэкономических отношений Финляндии и стран ЕАЭС.

2) анализ и оценка возможностей Финляндии как транспортно-логистического хаба Европы:

- характеристика транзитных потоков, проходящих через Финляндию в Евразию,

- анализ проектов транспортных коридоров в Евразии,

- оценка перспектив формирования транспортно-логистического хаба Европы в Финляндии,

- оценка реэкспорта в структуре внешнеторговой деятельности Финляндии.

- дана оценка перспективам осуществления реэкспорта из Финляндии в Россию.

3) В третье части работы решается основная задача работы – проводится оценка перспектив присутствия предпринимателей евроориентированной Финляндии на рынках Евразии:

- оценка рынка евразийских регионов,

- оценка влияния тренда по формированию открытого и транспортно-доступного рынка Евразии на характер внешнеэкономической деятельности Финляндии,

- анализ особенностей присутствия предпринимателей евроориентированной Финляндии на рынках Большой Евразии,

- Анализ противоречий между ЕС и Россией как факторов, снижающих потенциал сотрудничества России и Финляндии в Евразии

- оценка влияния европейской интеграции на формирование внешнеторговой политики Финляндии на пространстве Большой Евразии,

- оценка перспектив внешнеэкономической деятельности Финляндии в различных зонах свободной торговли в Евразии, как участника европейского таможенного союза,

- оценка перспектив увеличения экономического сотрудничества Финляндии со странами, не входящими в зону свободной торговли Европейского союза.

В структуре курсовой работы можно выделить несколько составных частей: теоретическую, информационную и аналитическую части.

В теоретической части курсовой работы приведены теоретико-методологические и нормативные основы исследования. Также в этой части исследования содержится идейная база работы.

В информационной части исследования приведен краткий обзор и характеристика внешнеэкономических связей Финляндии (экспорт, в общем, по отраслям; место Финляндии в международном движении капитала; транзитные потоки через страну; реэкспорт). В этой части работы также даны: характеристика Финляндии как внешнеторгового субъекта мировой экономики и характеристика страны как транспортного узла (хаба) Европы.

В аналитической части работы дана оценка перспектив финской внешнеэкономической деятельности на пространстве Большой Евразии. Эта часть работы содержит анализ оценочных данных о емкости евразийских рынков, характеристики транзитных коридоров Евразии, политики финского правительства и Европейского союза в отношении России и стран Евразии.

Кроме того, в аналитической части работы смоделирован сценарий развития внешнеэкономической активности Финляндии в Евразии на основе абстрагирования от сложившейся конъектуры русско-финских отношений гипотетический; дана политико-правовая оценка перспектив двусторонних отношений России и Финляндии, оценка совместимости национальных интересов стран на долгосрочный период, оценка перспектив внешнеэкономической активности Финляндии в Евразии в различных геополитических условиях.

Исследование проведено на основе анализа эмпирических данных о внешнеэкономической деятельности Финляндии, их обобщении и формировании оценочных суждений на основе метода индукции.

Идейная база работыКаждая часть и каждая микротема исследования будет рассмотрена и проанализирована автором с идейно-мировоззренческой позиции, что национальные интересы России имеют преимущественное значение во внешнеполитических контактах России с другими странами.

В аналитической части работы будет проведен анализ гипотетического сценария увеличения внешнеэкономической активности Финляндии в Большой Евразии с точки зрения национальных интересов России.

Автор будет рассматривать национальные интересы России, исходя из положений текста Конституции РФ, стратегии национальной безопасности РФ, майских указов Президента РФ В.В.Путина, национальных программ и стратегий развития Правительства РФ, а также анализа сложившейся международной внешнеполитической обстановки.

При проведении исследования автором было принято во внимание внесение поправок в Конституцию РФ в апреле 2020 года, проводимое с целью закрепления в основном законе РФ основополагающих национальных интересов России и прав граждан, а также изменение геополитической ситуации в мире, происходящее вследствие заката эпохи постмодерна и либерального миропорядка.

Понятийный аппарат.Емкость рынка - потенциально возможный объем продаж определенного товара на рынке в течение заданного периода, зависящий от спроса на товар, уровня цен, общей конъюнктуры рынка, доходов населения, деловой активности. Емкость рынка изменяется во времени[1]

Инвестирование - вложение средств, капитала в программы, проекты, предпринимательское дело, имущественные объекты, ценные бумаги.[2]

Инвестиции прямые - 1) вложения непосредственно в материальное производство и сбыт определенного вида продукции; 2) вложения, в том числе в уставный капитал, обеспечивающие обладание контрольным пакетом акций компании.[3]

Инвестиции реальные - долгосрочные вложения средств в материальное производство, в материально-вещественные виды деятельности.

Инвестиции фактические - объем реально осуществленных за определенный период инвестиций государства и частных лиц (как плановых, так и внеплановых).

Инвестиции чистые - вложения в прирост основного капитала; инвестиции за вычетом амортизации на возмещение износа основных средств.

Инвестиционная компания - организация в виде кредитно-финансового института (учреждения), аккумулирующая денежные средства частных инвесторов, привлекаемые посредством продажи им выпускаемых собственных ценных бумаг. Привлеченные денежные средства инвестиционная компания размещает в своей стране и за рубежом путем покупки акций и облигаций предприятий. Различают инвестиционные компании закрытого типа, имеющие фиксированную структуру капитала, и открытого типа, изменяющие структуру капитала за счет периодического выпуска акций. См. также банк инвестиционный.

Инвестиционная политика - составная часть экономической политики, проводимой государством и предприятиями в виде установления структуры и масштабов инвестиций, направлений их использования, источников получения с учетом необходимости обновления основных средств и повышения их технического уровня.

Инвестиционная среда - 1) типы инвестиционных инструментов, обращающихся на рынке; условия их покупки и продажи; 2) создаваемые государством и компаниями условия вложения капитала, гарантированности и привлекательности вложений.

Инвестиционное сотрудничество - совместное участие в инвестировании, вид международных экономических отношений, целью которых является рациональное распределение ресурсов, достижение государствами более высоких результатов в экономике за счет использования преимуществ участия в международном разделении труда, обновлении технологической структуры производства.

Инвестиционный институт - юридическое лицо (компания), осуществляющее посредническую или консультационную деятельность исключительно с ценными бумагами. Различают следующие институты: инвестиционные брокеры, консультанты, компании, фонды; в качестве инвестиционного института часто выступает коммерческий банк.

Инвестиционный климат (англ. investment climate) - экономические, политические, финансовые условия, оказывающие влияние на приток внутренних и внешних инвестиций в экономику страны. Благоприятный климат характеризуется политической устойчивостью, наличием законодательной базы, умеренными налогами, льготами, представляемыми инвесторам.[4]

Национальное богатство – совокупность произведённых и непроизведённых, материальных и нематериальных ресурсов страны, составляющих необходимые условия производства товаров, оказания услуг и обеспечения жизни людей. Оценка национального имущества производится в стоимостном выражении в текущих и постоянных ценах, а оценка природных ресурсов – в натуральном выражении. В общей интегрированной системе национальных счетов показатель национального богатства отражается в таблице национального богатства для страны в целом и для секторов экономики.[5]

Производственный потенциал народного хозяйства формируется в результате взаимодействия природных и трудовых ресурсов, основного капитала, научно-технического прогресса.[6]

Международный транспортный коридор (МТК) – совокупность установленных Сторонами магистральных транспортных коммуникаций различных видов транспорта (за исключением воздушного), как имеющихся, так и вновь создаваемых, с соответствующим обустройством, обеспечивающих перевозки пассажиров и грузов на направлениях, связывающих территории государств-участников СНГ.[7]

Объекты торгового оборота – это ценности, по поводу которых возникают отношения, регулируемые коммерческим правом. Таковыми являются товары и товарораспорядительные документы (складские свидетельства, коносаменты, накладные), поскольку продажа последних влечет и переход права на эти товары. [8]

Показатель транспортной проницаемости вовне – число пересечений границы района дорогами и водными путями, отнесенными к длине периметра границы всего района. [9]

Показатель транспортной проницаемости местности – отношение периметра к числу транспортных пересечений его границ (к числу дорог, пересекающих эти границы). [10]

Покупательная способность населения - количество товаров и услуг, которое население способно приобрести в соответствии с имеющимися у людей денежными средствами и при уровне цен на товары и тарифов на услуги, сложившемся в стране. Покупательная способность зависит от уровня доходов населения и той их части, которая может быть выделена на покупки, но не в меньшей степени обусловлена величиной цен и тарифов на услуги. Динамика покупательной способности обратна динамике индексов цен.[11]

Признаки географического рынка:

1) возможность перемещения спроса между территориями, предположительно входящими в единый географический рынок, то есть:

а) доступность транспортных средств для перемещения покупателя к продавцу,

б) незначительность (в пределах 5% от цены товара) транспортных расходов на перемещение покупателя к продавцу.

2) возможность перемещения товара между территориями, предположительно входящими в единый географический рынок, то есть:

а) незначительность дополнительных издержек (в пределах 5% от цены товара) на транспортировку товара от продавца к покупателю,

б) сохранность уровня качества и потребительских свойств товара в процессе его транспортировки,

в) отсутствие на данной территории административных ограничений на ввоз или вывоз товаров,

г) сопоставимый уровень цен на соответствующие товары внутри границ этого рынка. [12]

Регионализм – взаимозависимость стран и выход интересов национальных субъектов за их границы, но в национальных рамках.[13]

Регионализм – формирование экономических сообществ близкорасположенных государств посредством торговых соглашений преференциального типа.[14]

Реэкспорт – иностранные товары, экспортируемые в том же состоянии, в котором они ранее были импортированы.[15]

Свободная экономическая зона – ограниченная территория с особым юридическим статусом по отношению к остальной территории государства.[16]

Таможенная блокада - экономическая изоляция одних государств другими посредством установления высоких таможенных пошлин, создания таможенных барьеров.[17]

Таможенная война - конкурентная война между странами на мировом рынке, основным оружием которой служит введение или изменение величины таможенных тарифов.[18]

Таможенная конвенция - международный договор, устанавливающий принципы таможенного режима присоединившихся к конвенции стран, общие правила осуществления таможенного контроля и взимания таможенных пошлин.[19]

Таможенная пошлина возвратная - сумма ввозных таможенных пошлин, подлежащая возврату при вывозе продукции, полученной в результате переработки ввезенного товара; применяется как способ повышения конкурентоспособности экспорта.[20]

Таможенная пошлина дифференциальная - вид пошлины, предусматривающий различные ставки на один и тот же товар, например, импортируемый из разных стран либо экспортируемый в разное время года.[21]

Таможенная процедура реэкспорта - таможенная процедура, применяемая в отношении иностранных товаров и товаров Союза, в соответствии с которой иностранные товары вывозятся с таможенной территории Союза без уплаты ввозных таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин и (или) с возвратом (зачетом) сумм таких пошлин и налогов в соответствии со статьей 242 настоящего Кодекса, а товары Союза - без уплаты вывозных таможенных пошлин при соблюдении условий помещения товаров под эту таможенную процедуру.[22]

Таможенная система - совокупность методов, средств и органов государственного регулирования ввоза и вывоза товаров из страны.[23]

Таможенная стоимость товаров - денежная стоимость товара, на основе величины которой начисляются таможенные пошлины, сборы и платежи на ввозимый в страну товар; определяется декларантом согласно правилам и методам таможенной оценки.[24]

Таможенная зона - территория, на которой хранятся, маркируются, сортируются, обрабатываются, комплектуются, реализуются грузы, ввозимые или вывозимые из страны либо транзитные.[25]

Таможенный кодекс - сборник законодательных актов, положений, регулирующих организацию и деятельность таможенных органов.[26]

Таможенный протекционизм - государственная экономическая стратегия защиты отечественных производителей от иностранной конкуренции с помощью высоких ввозных таможенных пошлин и лицензирование ввоза товаров.[27]

Таможенный союз – соглашение двух или нескольких государств об упразднении таможенных границ между ними и образовании территорий с единым таможенным тарифом. Товары каждого государства, входящего в таможенный союз, ввозятся на территории др. членов таможенного союза беспошлинно.[28]

Таможенные льготы - преимущества в виде снижения или отмены таможенных пошлин и ограничений, предоставляемые отдельным юридическим и физическим лицам.[29]

Таможенные формальности - выполняемые таможней действия при ввозе и вывозе товаров, личных вещей и других грузов. [30]

Таможенный режим - совокупность положений, определяющих статус товаров, перемещаемых через таможенную границу. В РФ действуют следующие виды таможенных режимов: 1) выпуск для свободного обращения; 2) реимпорт; 3) транзит; 4) таможенный склад; 5) магазин беспошлинной торговли; 6) переработка на таможенной территории; 7) переработка под таможенным контролем; 8) временный ввоз (вывоз); 9) свободная таможенная зона; 10) свободный склад; 11) переработка вне таможенной территории; 12) экспорт; 13) реэкспорт, 14) уничтожение; 15) отказ в пользу государства.[31]

Таможенный тариф - перечень товаров, с которых взимаются пошлины, с указанием ставок таможенного налога на единицу данного товара.[32]

Территория опережающего развития – территория опережающего социально-экономического развития - часть территории субъекта Российской Федерации, включая закрытое административно-территориальное образование, и (или) акватории водных объектов, на которых в соответствии с решением Правительства Российской Федерации установлен особый правовой режим осуществления предпринимательской и иной деятельности в целях формирования благоприятных условий для привлечения инвестиций, обеспечения ускоренного социально-экономического развития и создания комфортных условий для обеспечения жизнедеятельности населения. [33]

Торговый баланс - часть платежного баланса, характеризующая торговые связи страны с другими странами. Его составляющими являются экспорт и импорт товаров. Баланс рассчитывается как разница экспорта и импорта товаров, характеризует степень развитости национального товарного рынка.[34]

Торговый барьер - искусственное ограничение свободной торговли между странами в виде высоких таможенных пошлин, квот и других ограничений импорта и экспорта, введения жесткого валютного контроля.[35]

Транзит (от лат. transitus - прохождение) - перевозка грузов, пассажиров через пункт, который является промежуточным, перевалочным, пересадочным между пунктами отправления и назначения.[36]

Транзитная зона - портовая зона в прибрежном государстве, используемая в качестве склада соседней страной, не имеющей выхода к морю; транзитные товары в такой зоне не облагаются пошлинами.[37]

Транзитная норма - минимальное количество продукции, товара, отгружаемое поставщиком одному грузополучателю; устанавливается в целях лучшего использования транспортных средств.[38]

Транзитные пошлины - пошлины, взимаемые страной, через которую груз следует транзитом в другую страну.[39]

Транзитный товарооборот - форма оптового товарооборота, при которой оптовая фирма продает товар, отгружая его от поставщика непосредственно товарополучателю, минуя свои склады.[40]

Трансакционные издержки - операционные издержки сверх основных затрат на производство и обращение; косвенные, сопряженные затраты, расходы, связанные с организацией дела, получением информации, ведением переговоров, поиском поставщиков, заключением и оформлением контрактов, лицензий, обеспечением получения прав, юридической защиты, преодолением барьеров входа на рынок.[41]

Трансакционные издержки покупателя на рынке - затраты, которые несет покупатель в дополнение к уплаченной цене в виде издержек на осуществление самой операции покупки (поиск товара, оформление покупки).[42]

Транспарентность (от франц. trans-parent - прозрачный) - прозрачность экономических процессов, отношений, планов, проектов, программ, сделок, поддержанная законодательно; в них всех содержательных элементов.[43]

Транспорт (от лат. transporto - перемещаю) - 1) отрасль экономики, хозяйства, предназначенная для перевозки пассажиров и грузов; 2) письменный приказ банка своему корреспонденту о выдаче денежной суммы лицу, указанному в приказе[44]

Транспортная проницаемость местности – это оценка местности по степени контактности ее участков между собой.[45]

Транспортное освоение территории – уровень транспортной освоенности, степень внутренней связности и внешней проницаемости территории. [46]

Транспортный узел (хаб) – место схождения (расхождения) нескольких транспортных путей (дорог), где осуществляется перевалка грузов или пересадка пассажиров, а также сортировка транспортных средств. Узлы различаются по величине обрабатываемого ими (или проходящего через них) транспортного потока (числу транспортных средств, грузов, пассажиров), функциям, числу входящих дорог (путей), модальности (числу видов транспорта: одномодальные – одновидовые; бимодальные – двухвидовые; мультимодальные – многовидовые; интермодальные – межвидовые). [47]

ЭГП – это отношение данного пункта или ареала к каким-либо данностям, взятым вне этого пункта или ареала.[48]

ЭГП – отношение какого-либо места, района или города к вне его лежащим данностям, имеющим то или иное экономическое значение, - все равно, будут ли эти данности природного порядка или созданные в процессе истории.[49]

Экспорт капитала - вывоз, размещение капитала за рубежом в денежной или товарной форме с целью его более эффективного использования, приобретения собственности в других странах, вложения денег в производственные объекты, здания, сооружения, ценные бумаги, обещающие принести высокие доходы.[50]

Экспортер - страна, физическое или юридическое лицо, занимающееся экспортом.[51]

Экспортная квота - количество товара, которое государственные органы разрешают экспортировать предприятиям, фирмам в условиях, когда экспорт ограничен.[52]

Экспортные ресурсы - ресурсные возможности экспорта, виды и объемы экономических продуктов (продукции, товаров, услуг, работ), финансовых ресурсов, предназначенных для продажи на внешних рынках, часть экспортного потенциала (фонда) страны, предназначенная для текущей реализации.[53]

Экономический потенциал - совокупная способность экономики страны, ее отраслей, предприятий, хозяйств осуществлять производственно-экономическую деятельность, выпускать продукцию, товары, услуги, удовлетворять запросы населения, общественные потребности, обеспечивать развитие производства и потребления. Экономический потенциал страны определяется ее природными ресурсами, средствами производства, трудовым и научно-техническим потенциалом, накопленным национальным богатством.[54]

Экономический потенциал страны — это способность наличных ресурсов страны обеспечить максимально возможный объем производства продукции и услуг. При определении состава экономического потенциала предлагаются два методологических подхода:

а) оценка ресурсов, которыми располагает национальная экономика;

б) определение вероятного экономического результата в процессе применения всей массы ресурсов, вовлекаемых в хозяйственный оборот. [55]

Насыщение рынка – ситуация на рынке, когда рост реализации товара отсутствует.[56]

Экономическое пространство – это насыщенная территория, вмещающая множество объектов и связей между ними: населенные пункты, промышленные предприятия, хозяйственно освоенные и рекреационные площади, транспортные и инженерные сети и т.д.[57]

Экономический потенциал – ресурсы страны, которые при полном использовании позволяют произвести максимальный объём ВНП. Осн. синтетическим показателем, характеризующим на определённый момент времени возможности экономического развития страны, является национальное богатство.[58]

Экономический рост - 1) увеличение масштабов совокупного производства и потребления в стране, характеризуемое прежде всего такими макроэкономическими показателями, как валовой национальный продукт, валовой внутренний продукт, национальный доход. Экономический рост измеряется темпами роста или прироста этих показателей за определенный период времени (отношение показателей в конце и в начале периода или отношение прироста показателя к его начальному значению); 2) наблюдаемое на графике (кривой роста) увеличение объемных показателей экономической деятельности в результате увеличения количества используемых факторов производства или совершенствования техники и технологии.[59]

Экономический союз - сообщество стран, устанавливающих общие внешние таможенные тарифы, проводящих общую торговую политику, устанавливающих торговые ограничения.[60]

Нормативно-правовая базаВнешнеэкономическая деятельность Финляндии, как члена Евросоюза, имеет двухступенчатую систему регулирования. Со стороны ЕС внешнеторговая деятельность регламентируется тремя видами обязывающих нормативных актов (регламенты, директивы и решения) и двумя видами актов, носящих рекомендательный характер (рекомендации и мнения). Со стороны Финляндии регулирование внешнеэкономической деятельности осуществляется в соответствии с национальным законодательством Финляндии.

Регулирование внешнеэкономической деятельности со стороны ЕС[61].

Правовое регулирование всех сфер общественной жизни Финляндии осуществляется в строгом соответствии с законодательством ЕС. Работа финских государственных органов строится на принципах деятельности Евросоюза и проводится в строгом соответствии с решениями, принятыми в рамках союза совместно с другими странами-членами.

Внешнеторговая политика Финляндия выстраивается в соответствии с решениями Общей торговой политики ЕС, которая направлена на защиту интересов и сохранение Общего рынка ЕС. Кроме того,

Финляндия, являясь членом ВТО, подчиняется требованиям этой организации в сфере регулирования внешней торговли и как член-ЕС предоставляет торговые преференции в соответствии со следующими соглашениями: Генерализированная система преференций – ЕС, Торговые преференции для Западных Балкан. С 1 января 2014 года на импортируемый товар в соответствии с Регламентом ЕС 978/2012 от 25 октября 2012 года распространяется схема тарифных преференций, предоставляемых странами Европейского Союза (Генерализированная система преференций).

Помимо этого, Финляндия выполняет преференциальные соглашения о свободной торговле с отдельными странами и является участником более 40 региональных торговых соглашений: ЕС – Грузия, ЕС – Фарерские острова, ЕС – Израиль, ЕС – Республика Корея, ЕС – Заморские страны и территории, ЕС – Республика Молдова, ЕС – Норвегия, ЕС – Украина, ЕС-Албания, ЕС – Босния и Герцеговина, ЕС – Камерун, ЕС – Центральная Америка, ЕС – Колумбия и Перу, и др.

Импортируемый товар из третьих стран облагается таможенным тарифом в соответствии с единым таможенным тарифом ЕС (TARIC) на основе Комбинированной товарной номенклатуры ЕС. приложение 1

В заключение стоит отметить, что большая часть таможенных пошлин ЕС является адвалорными (от стоимости – приблизительно по 90% товарных позиций). приложение 2

Регулирование внешнеэкономической деятельности со стороны государственных органов Финляндии [62]

К финским нормативно-правовым актам, регламентирующим внешнеторговую деятельность, относятся:

- Закон о торговле (355/1987);

- Закон о конкуренции (948/2011);

- Закон о регулировании внешней торговли, а также о мерах по наблюдению и охране в отдельных случаях (1521/1994);

- Закон об экспортном контроле товаров двойного назначения (562/1996);

- Закон об НДС (1501/1993);

- Закон о Ведомстве по защите конкуренции Финляндии (711/1988 с изм. 482/1992);

- Закон о налогообложении прибыли и доходов от профессиональной деятельности (360/1969);

- Закон о мониторинге за приобретением компаний иностранцами (172/2012).

- Закон о мониторинге за приобретением иностранцами компаний в Финляндии (172/2012);

- Закон об ответственности за товар (694/1990);

- Закон о безопасности потребительских товаров и услуг (920/2011);

- Закон об экспорте продукции оборонной промышленности (282/2012);

- Закон о защите прав потребителей (38/1978);

- Постановление Правительства об экспортном контроле определенных товаров (870/1995).

Законы 920/2011, 38/1978, 694/1990, национальные технические регламенты и процедуры оценки соответствия содержат основные требования, предъявляемые к продукции в Финляндии.

На продукцию, технические стандарты которой не определяются законодательством ЕС (около 25% товаров европейского рынка), распространяется действие финских национальных технических стандартов, регламентов, процедур оценки соответствия.

Внешнюю торговлю Финляндии также могут определять правовые нормы других сфер общественной жизни (законодательство в сфере сельского хозяйства, оборонной промышленности). Приложение 3.

Правовая база в сфере международного движения капитала[63]Участие финских экономических субъектов в международном движении капиталов, а также активность иностранных инвесторов в экономике Финляндии, не регламентируется единым законом.

Регулирование инвестиционной сферы определяется в соответствии с положениями национального режима, осуществляемого с изъятиями, предусмотренными в межправительственных соглашениях Финляндии с третьими странами.

Основные ограничения на инвестиционную деятельность Финляндии накладывают законы в сфере финансов, здравоохранения, безопасности.

К основным нормативным актам Финляндии, применяемым к иностранным капиталовложениям, можно отнести:

- Закон о мониторинге за приобретением иностранцами компаний в Финляндии (172/2012) (ПРИЛОЖЕНИЕ 4);

- Закон об акционерных обществах (624/2006);

- Закон о конкуренции (948/2011);

- Закон о рынке ценных бумагах (746/2012).

Особое внимание стоит обратить на тот факт, что в Финляндии отсутствуют особые (свободные) экономические зоны: не существует даже правовых норм, которые бы регулировали вопросы создания особых экономических зон и зон свободной торговли, их статус и порядок предоставления льгот субъектам правоотношений при осуществлении деятельности на территориях таких зон.

Во второй части работы проведен

- Анализ и оценка внешнеэкономической деятельности Финляндии на пространстве Евразии,

- Анализ и оценка возможностей Финляндии как транспортно-логистического хаба Европы.

Макроэкономические показатели и общая характеристика экономики Финляндии за 2016-2018 гг.В этой части проведен анализ макроэкономических показателей Финляндии, дана общая характеристика экономики Финляндии за 2016-2018 гг. на основании чего в соответствии с идейной базой работы дана оценка внешнеторговых перспектив финских предпринимателей на пространстве Большой Евразии.

В этой части работы на основании анализа макроэкономических показателей Финляндии и общей характеристика экономики Финляндии рассмотрены тезисы

- Таким образом, повышение конкурентоспособности финской экономики национального благосостояния на мировых рынках за счет активного продвижения внешнеэкономических интересов страны является приоритетной задачей для финских властей.

- Таким образом, внутриэкономическая ситуация в Финляндии и приток платежных средств в экономику зависит от внешнеэкономической активности финских предпринимателей.

- Таким образом, долгосрочное присутствие финских предпринимателей на евразийских рынках, конкурентоспособность национальных производителей и национальной экономики зависит от сохранения динамики внешнеэкономической активности и долей присутствия финских предпринимателей на рынках регионов Евразии.

- Таким образом, внешнеторговые возможности финских предпринимателей на пространстве Большой Евразии зависят от внешнеэкономической политики в отношении России и регионов Евразии.

***

В течение XX-XXI века экономика Финляндии прошла все стадии эволюционного развития: от аграрной системы хозяйствования (лесное хозяйство) до постиндустриальной экономической системы.

В настоящий момент Финляндия является государством всеобщего благосостояния с развитой постиндустриальной экономической системой. Индекс человеческого развития страны – очень высокий. Финляндия заняла 3 место в рейтинге стран по уровню жизни.[64] ВВП Финляндии в 2018 году составил 233,6 млрд. евро (в ценах начала 2019 года). Приложение 5.

Тем не менее, в последние годы наблюдается ухудшение экономических показателей страны. Так, в 2018 году прирост реального ВВП Финляндии продолжал снижаться третий год подряд и составил 2,3 % (в 2016 – 2,8%), что может свидетельствовать об устойчивом недостаточном спросе на товары финских производителей, насыщении внутреннего товарного рынка Финляндии и недостаточном присутствии финских компаний на мировых рынках.

Помимо этого, в 2018 году финское Правительство уже как три года подряд не могло сверстать бюджет без дефицита: в 2016 дефицит бюджета составил –1,7% ВВП, в 2017– 0,8% ВВП, в 2018 – 0,7 % ВВП.

Уровень безработицы к экономически активному населению в Финляндии в 2018 году составил 7,4%, что является показателем выше среднего: в 2019 году в России – 4,8% (по данным Росстата), в марте 2020 года в США – 3,5%. Увеличение безработицы в стране привело к оттоку трудоспособного населения в страны Европейского союза.

Кроме того, в 2018 году уже как три года подряд при учетной ставке национального банка в 0% происходило увеличение индекса потребительских цен Финляндии, который в 2018 году составил 1,1% (важнейшего показателя при расчете уровня инфляции). Это свидетельствует о недостаточной конкурентоспособности финской экономики национального благосостояния на мировых рынках: финские предприниматели имеют дешевые «длинные» деньги для ведения предпринимательской деятельности, однако не могут нарастить внутреннее производство вследствие опасений превысить внутренний спрос (из-за неразвитости культуры общества потребления). В связи с этим, финские предприниматели вынуждены производить ограниченное количество товаров и услуг для внутреннего рынка, достигнувшего предела насыщения.

Кроме того, ограниченный спрос на внутреннем рынке на финские товары уже привел к стагнации ряда секторов экономики Финляндии, а в перспективе может привести к экономическому кризису в стране. Из этого следует вывод, что в связи с тем, что внутренний спрос на продовольственные товары в Финляндии ограничен (вследствие высоких цен на товары народного потребления), а внутренний рынок Финляндии обладает небольшой емкостью, в настоящее время внутренний экономический потенциал Финляндии достиг предела использования.

Таким образом,

- национальное благосостояние Финляндии, внутриэкономическая ситуация в стране и приток платежных средств в экономику зависит от внешнеэкономической активности финских предпринимателей.

- повышение конкурентоспособности финской экономики национального благосостояния на мировых рынках за счет активного продвижения внешнеэкономических интересов страны является приоритетной задачей для финских властей.

Существует два способа борьбы с неблагоприятными экономическими последствиями, с которым Финляндия столкнулась уже сегодня: интенсифицировать производство, создать новый производственный сегмент в экономике или нарастить экспорт, в первую очередь – в страны Большой Евразии.

Зависимость финской экономики от внешней торговли

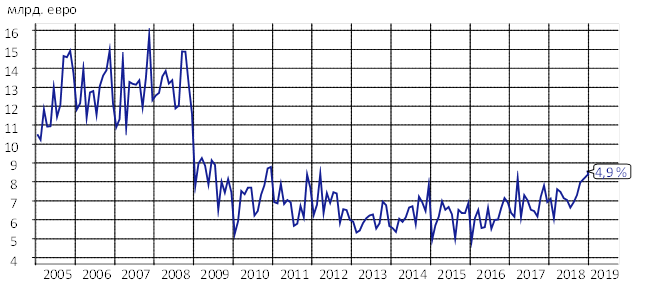

Исторически сложилось, что финское государство занимает видное место в международной системе разделения труда Европейского союза и мира. Финляндия не имеет внутренних источников роста экономики (прирост ВВП осуществляется только за счет инноваций и информационной экономики, а не добычи ресурсов), поэтому внешняя торговля является важнейшим фактором экономического роста страны. Около 40 % ВВП Финляндии формируется в результате внешнеэкономической активности страны.[65]

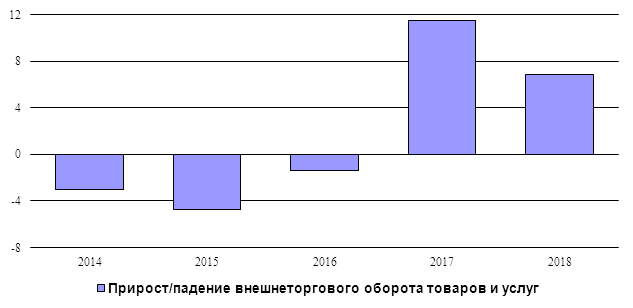

В 2018 году внешнеторговый оборот товарами и услугами Финляндии составил 80,7% к ВВП или 188,4 млрд. евро.[66] Наблюдался рост внешнего оборота товаров и услуг на 6,9% вследствие увеличения объемов экспорта товаров на 14,8% и объемов импорта на 12,8%.[67]

Таким образом, долгосрочное присутствие финских предпринимателей на евразийских рынках, конкурентоспособность национальных производителей и национальной экономики зависит от сохранения динамики внешнеэкономической активности и долей присутствия финских предпринимателей на рынках регионов Евразии.

Внешнеторговые возможности Финляндии

В настоящий момент Финляндия является ведущим экспортером ряда категорий товаров и услуг. В 2017 году страна нарастила объем экспорта товаров и услуг на 6,4%; в 2018 году – на 6,8%.[68] Однако дальнейшее усиление присутствия финских экспортеров на мировых рынках маловероятно в связи с низкой конкурентоспособность финских товаров и услуг. Высокие цены на факторы производства не позволяют финскому бизнесу конкурировать на равных с зарубежными компаниями и ТНК. Основными факторами снижения конкурентоспособности финского бизнеса являются: высокие зарплаты и аренда, прогрессивная шкала налогообложения, действие европейских технических стандартов, высокие социальные обязательства финского бизнеса.

Кроме того, выход финских предпринимателей на внешние рынки ограничен. Финляндия обладает слабыми международными возможностями по продвижению внешнеэкономических интересов. Более того, в настоящий момент происходит снижение валютно-финансовых возможностей Финляндии по обслуживанию внешнеторговых операций. Так, международные резервы Финляндии сократились с 9,9 млрд. евро в 2016 до 9,0 млрд в 2018 году.

Таким образом, высокая стоимость финских товаров и услуг на мировых рынках является причиной низкой конкурентоспособности финского бизнеса и низкого спроса на финские товары на мировых рынках, а, значит, увеличение экспорта Финляндии не приведет к значительному увеличению загруженности финских предприятий.

Стоит отметить, что Финляндия, как государство, расположенное в высоких широтах, традиционно зависимо от импорта целого ряда категорий товаров. На современном этапе развития финская экономика в состоянии практически полностью обеспечить страну продовольственными товарами. Однако Финляндия по-прежнему остается зависимой от импорта ряда категорий продовольственных товаров, сырьевых товаров, услуг международных транспортных компаний, вследствие чего возникает риск, что увеличение внутреннего потребительского спроса на импортируемые товары, в т.ч на потребительские товары, может привести к возникновению серьезного дефицита торгового баланса Финляндии. С 2016 по 2018 год у Финляндии складывался отрицательный торговый баланс: импорт товаров и услуг превышал экспорт: в 2018 году – на 5 млрд. евро, в 2017 году – на 3,9 млрд. евро, в 2016 году – на 5,7 млрд. евро. См. ПРИЛОЖЕНИЕ 5 и Таблица 1.

Динамика финской внешней торговли товарами в 2013-2018 гг.

|

Год |

Товарооборот |

Экспорт |

Импорт |

|||

|

Стоимость, млн. евро |

Измене-ние, % |

Стоимость, млн. евро |

Измене-ние, % |

Стоимость, млн. евро |

Измене-ние, % |

|

|

2013 |

114 454 |

-1,7 |

56 048 |

-1,5 |

58 406 |

-1,9 |

|

2014 |

113 742 |

-0,6 |

55 973 |

-0,1 |

57 769 |

-1,1 |

|

2015 |

108 373 |

-4,7 |

53 880 |

-3,7 |

54 493 |

-5,7 |

|

2016 |

106 881 |

-1,4 |

51 878 |

-3,7 |

55 003 |

+0,9 |

|

2017 |

122 180 |

+14,3 |

59 711 |

+15,1 |

62 469 |

+13,5 |

|

2018 |

130 389 |

+6,7 |

63 864 |

+7,0 |

66 525 |

+6,5 |

Таблица 1. Источник: Таможня Финляндии, апрель 2019 г.

В связи с этим, формирование общества потребления в Финляндии экономически нецелесообразно, так как потребляемые товары в основном будут иметь зарубежное происхождение, что приведет к еще большему увеличению внешнеторгового дефицита страны.

Таким образом, финский бизнес обладает большим внешнеторговым потенциалом, однако внешнеторговые возможности Финляндии – низкие вследствие особенностей истории экономического развития страны, особенностей текущей стратегии экономического развития страны и принадлежности страны к европейской интеграционной группировке.

Перспективы развития экономической системы ФинляндииФинляндия обладает слабой ресурсообеспеченностью, ограниченным внутренним рынком и ограниченными международными ресурсами по продвижению внешнеторговых интересов, поэтому поддержание стабильности существующей экономической системы и сохранение общества всеобщего благосостояния Финляндии может быть обеспечено только за счет экономических эффектов европейской интеграции.

С другой стороны, Финляндия не может развиваться в дальнейшем только за счет экономических эффектов европейской интеграции. Рано или поздно в Финляндии наступит непреодолимый кризис, выход из которого будет возможет только при возобновлении суверенного экономического курса, в рамках которого начнет осуществляться поддержка национальных производителей и активизация внешнеэкономической деятельности в регионах мира. Возобновление суверенного экономического курса потребует от руководства Финляндии отказаться от идеи финского общества всеобщего благосостояния, так как сохранение существующей экономической системы в Финляндии окажется невозможным при возобновлении суверенного экономического курса, активизации экономической жизни страны за счет мер господдержки и снижения налогов.

Стоит отметить, в новой экономической системе Финляндии, которая возникнет после активизации экономической жизни в стране за счет мер господдержки и снижения налогов, могут быть сохранены основы общества всеобщего благосостояния. Автору видится подобное только в случае усиления социальной дифференциации финского социума, возникшей в результата снижения налогов и активизации экономической жизни в стране, при активной государственной политике в сфере контроля движения капитала и регулирования предпринимательской деятельности. Финляндии понадобится разработать республиканский институт государства, вынуждающий субъекты экономической жизни вкладывать капитал и репатриировать доходы в национальную экономику. Как видится автору, этот республиканский институт должен включать дифференцированную налоговую ставку для крупных предприятий и трестов (обороты):

- Низкую фиксированную или равную нулю – для предприятий, инвестирующих в национальную экономику, развитие социума (частные пенсионные фонды, строительство социальной инфраструктуры, финансирование спорта, технологических стартапов, бизнес стартапов, молодежных бизнес стартапов и т. д); для предприятий, принимающих участие в национальных проектах и программах; для предприятий, выставляющих на биржевые торги ценные бумаги по цене, которая намного ниже рыночной.

- Высокую, прогрессивную – для предприятий без ответственности перед нацией и государством.

Автор полагает, что у финской власти не хватит политической воли создать описанный выше республиканский институт, в связи с чем финская власть вряд ли сможет произвести трансформацию экономической системы Финляндии и при этом сохранить основы общества всеобщего благосостояния.

Так, финская власть в вопросе трансформации экономической системы Финляндии

- не примет решение, противоречащее интересам экономических элит

- не нарушит принципы ЕС в сфере экономической свободы и функционирования единого рынка капиталов, труда, знаний ЕС

Вместе с тем, есть еще один способ активизации экономической жизни Финляндии. Финская экономика может получить дополнительный стимул развития в результате осуществления национальной политики продвижения внешнеэкономических интересов страны зарубежом.

Активизация экономической жизни страны путем продвижения внешнеэкономических интересов Финляндии зарубежом возможна только при увеличении присутствия финских предпринимателей на рынках Большой Евразии. Это означает, что финские предприниматели будут наращивать внешнеэкономическую активность за пределами Общего рынка ЕС. Из этого следует, что полноценное присутствие финских предпринимателей на рынках Большой Евразии возможно только, если Финляндия во внешнеэкономических отношениях со странами Большой Евразии будет придерживаться финских национальных стандартов, договоренностей со странами Большой Евразии, а не положений и стандартов ЕС.

Это означает, что политика Финляндии по увеличению присутствия на рынках Евразии будет противоречить политике, требования и нормам ЕС, что будет приводить к политическим конфликтам с ЕС, подобным тем, что происходили между Великобританией и ЕС, когда Великобритания была членом ЕС, или конфликтами, которые возникают с ЕС у Италии, Польши, Венгрии, Греции.

Вместе с тем, в силу географического положения России и Финляндии увеличение присутствия Финляндии на рынках стран Большой Евразии возможно только в результате сотрудничества с Россией по вопросам транзита и продвижения интересов финских предпринимателей на рынках Финляндии.

Таким образом, успех внешнеэкономической активности финских предпринимателей на пространстве Большой Евразии зависит от внешнеэкономической политики Финляндии в отношении России и регионов Евразии.

В другой части работы проведен анализ перспектив российско-финского сотрудничества по продвижению интересов финских предпринимателей в Большой Евразии в условиях проевропейской позиции властей Финляндии.

Итак, по результатам анализа перспектив развития экономической системы Финляндии было установлено:

- Дальнейшее экономическое развитие Финляндии возможно только в результате трансформации экономической системы страны

- Дальнейшее экономическое развитие Финляндии с большей долей вероятности потребует отказ от идеи общества всеобщего благосостояния

- Выявлены два варианта трансформации экономической системы страны, при которых общество всеобщего благосостояния в Финляндии сохранится:

- Первый вариант – формирование мощного национального республиканского института в Финляндии, который бы при помощи прямых и косвенных мер регулировал и стимулировал экономическое развитие страны и поведение экономических субъектов

- Второй вариант – национальная политика продвижения интересов финских предпринимателей в регионах Большой Евразии

- Оба варианта, предполагающих сохранение основ общества всеобщего благосостояния в Финляндии, противоречат нормам и требованиям ЕС и трансформация экономической системы Финляндии в соответствии с этими вариантами спровоцирует конфликт с ЕС.

Общая характеристика экспорта и импорта товаров ФинляндииВ этой части работы дана общая характеристика экспорта и импорта товаров Финляндии.

В 2018 году внешнеторговый оборот товарами Финляндии составил 130,4 млрд. евро, при котором возникло отрицательное сальдо, которое составило 2 661 млн. евро.

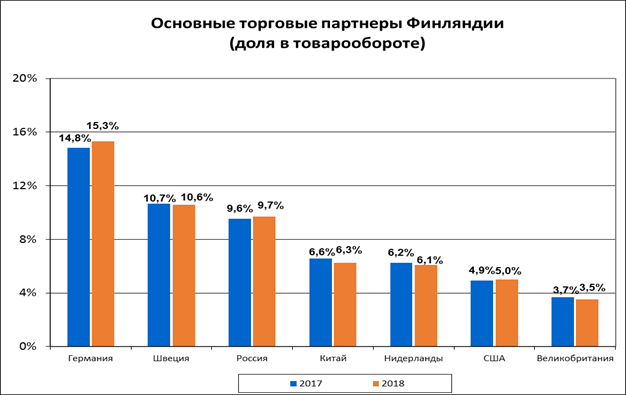

Финляндия – страна-активный участник глобального рынка с экспортоориентированной экономикой. В региональной и страновой структуре внешнеэкономических связей Финляндии ведущим торговым партнером является ЕС. На страны ЕС приходится 59,6% финского внешнеторгового оборота товаров. Доля ЕС в финском экспорте составляет 62,0%, а в финском импорте – 57,5%. По итогам 2018 года ведущими торговыми партнерами Финляндии являются: Германия - 15,3%, Швеция - 10,6%, Россия -9,7%, Китай -6,3%, Нидерланды -6,1% и США -5,0% (Рисунок 1).

Рисунок 1. Источник: Таможня Финляндии, апрель 2019 г.

|

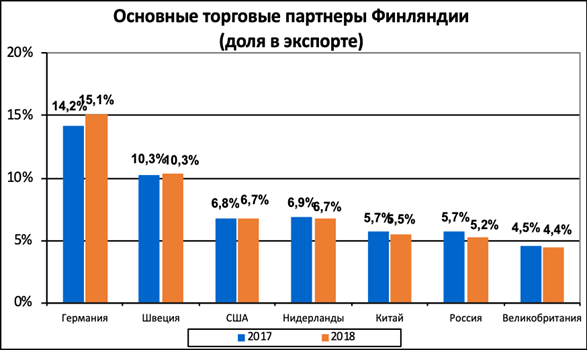

Лидерами финского экспорта товаров в 2018 году были следующие страны: Германия–15,1%, Швеция–10,3%, Нидерланды – 6,7%, США – 6,7%, Китай – 6,3%, Россия – 5,2%. Рисунок 2.

Рисунок 2. Источник: Таможня Финляндии, апрель 2019 г.

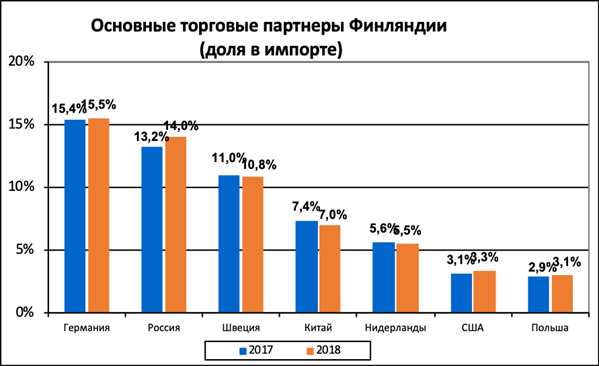

Лидерами финского импорта товаров в 2018 году были следующие страны: Германия–15,5%, Россия–14,0%, Швеция–10,8% Рисунок 3.

Рисунок 3. Источник: Таможня Финляндии, апрель 2019 г.

Финский экспорт товаров в 2018 году составил 63,9 млрд. евро. В соответствии с классификацией товаров СМТК основу финского экспорта составили машины и оборудование, целлюлозно-бумажная продукция и нефтепродукты. (Рисунок 4).

Товарная структура экспорта Финляндии

Рисунок 4. Источник: Таможня Финляндии, апрель 2019 г.

В 2018 году происходил рост экспортных поставок из Финляндии на 7,0% по сравнению с 2017 годом. Основной рост экспорта приходился на следующие товарные позиции:

- целлюлозно-бумажной продукции (+1198,9 млн. евро, 13,2%),

- металлов и изделий из них (+953,4 млн. евро, +12,2%),

- нефтепродуктов (+551,9 млн. евро, +11,9%),

- дорожных транспортных средств (+562,7 млн. евро, 15,1%).

Отрицательную динамику продемонстрировали следующие экспортные позиции – кожевенное сырье (-117,5 млн. евро, -25,7%), транспортные средства (-770,3 млн. евро, -41,95%), продовольственные товары и живые животные (-56,0 млн. евро, -4,1%).

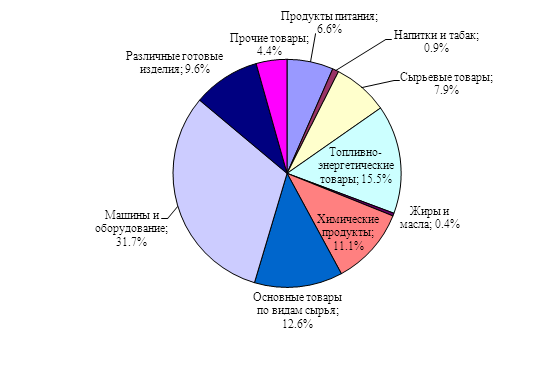

Финский импорт в 2018 году составил 66,5 млрд. евро, что превысило уровень 2017 года на 6,5%. Структура финского импорта имеет следующие пропорции: машиностроительная продукция – 31,7%, топливно-энергетические товары – 15,5%, основные товары по видам сырья – 12,6%, химические продукты 11.1 % Рисунок 5

Товарная структура импорта Финляндии

Рисунок 5. Источник: Таможня Финляндии, апрель 2019 г.

В 2018 году основной рост импортных поставок из Финляндии происходил по следующим товарным позициям:

- «нефть и нефтепродукты» (+1375,8 млн. евро, +20,9%),

- поставки электроэнергии (+306,1 млн. евро, +42,6%),

- цветные металлы (+384,9 млн. евро, 30,5%),

- дорожные транспортные средства (+491,8 млн. евро, +9,1%).

Отрицательную динамику продемонстрировали следующие импортные позиции: чугун и сталь (-407,4 млн. евро, -16,2%), морские и воздушные транспортные средства (-599,6 млн. евро, -54,3%), силовые машины и оборудование (-91,9 млн. евро, -5,7%).

Таким образом, Финляндия обладает экспортоориентированной экономикой. Внешнеторговая структура Финляндии подвержена конъектурным колебаниям, на фоне противоречивых внешнеторговых результатов. Финские предприниматели нуждаются в выходе на новые рынки сбыта, чтобы в долгосрочном плане стабилизировать динамику внешнеторговых показателей по многим товарным позициям.

Характеристика импорта и экспорта товаров Финляндии по отраслямВ этой части работы дана характеристика и анализ финской внешнеэкономической деятельности по отраслям, странам и ключевым компаниям.

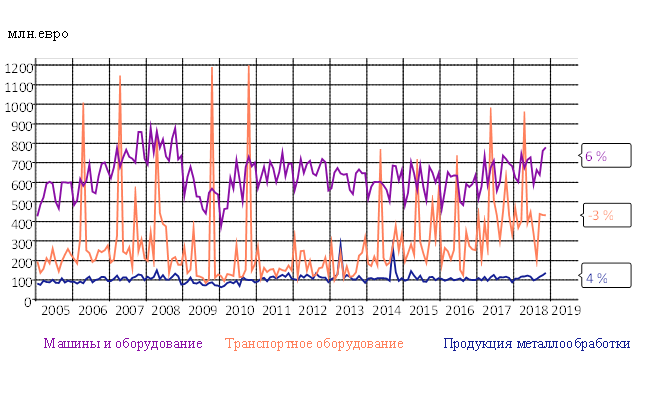

Технологическая промышленность

Больше половины всего объема национального экспорта составляет продукция предприятий технологической промышленности (50,8 %), среди которой преобладает продукция машиностроения, изделия из стали, а также электронное и электротехническое оборудование.[69] Таблица 2 и ПРИЛОЖЕНИЕ 6. В 2018 году экспорт продукции технологических отраслей составил приблизительно 32,5 млрд. евро и вырос за год на 6,2 %.[70]

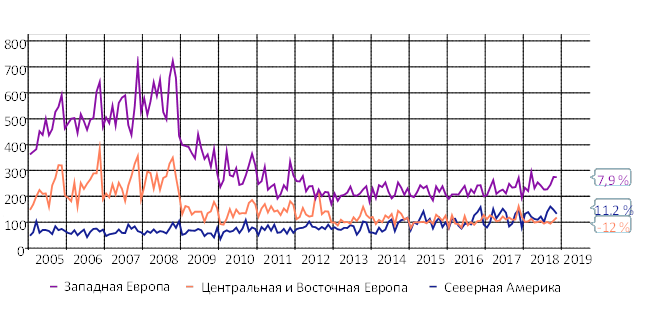

Финский экспорт технологических отраслей промышленности в 2018 году осуществлялся, главным образом, в западноевропейские страны и составил более половины экспорта отрасли – 17,5 млрд. евро. Экспорт технологических отраслей промышленности в Азию составил 5,0 млрд. евро, в Центральную и Восточную Европу – 4,5 млрд. евро, в Россию –1 753,9 млн. евро.

Товарооборот отраслей технологической промышленности Финляндии в 2018 году

|

Отрасль |

Оборот, млрд. евро |

Доля, % |

|

Машиностроение |

31,7 |

41,1 |

|

Электронная и электротехническая промышленность |

15,3 |

19,8 |

|

Информационные технологии |

13 |

16,9 |

|

Металлургическая промышленность |

10,8 |

14,0 |

|

Инжиниринговый консалтинг |

6,3 |

8,2 |

|

Всего: |

77,1 |

100 |

Таблица 2. Источник: данные Ассоциации технологической промышленности Финляндии, 2019 г.

Машиностроительная отрасль

По итогам 2018 года отрасль машиностроения (30,9%) стала среди других технологических отраслей промышленности Финляндии, показав прирост объема экспорта в 2,5% и составив 14,9 млрд. евро. Главными экспортными статьями продукции машиностроения стали транспортные средства, лесная и горнорудная техника. ПРИЛОЖЕНИЕ 7

Электронная и электротехническая отрасль

В 2018 году экспорт продукции

электронной и электротехнической отрасли составил 8,6 млрд. евро, что превысило

на 4,9% объем экспорта за предыдущий год.[71] Приложение 8. Доля электротехнического оборудования (электродвигатели,

генераторы, кабели) в объеме экспорта продукции электронной и электротехнической

отрасли составила 47%. Экспорт составил 4 042,1 млн. евро. Доля

электронного оборудования (телекоммуникационное и измерительное оборудование),

составила

3 406,6 млн. евро. Приложение

9

Военно-промышленная отрасль

Военно-промышленный комплекс Финляндии, годовой оборот которой составляет более 1,3 млрд. евро, поставляет около половины оборота отрасли на экспорт. Продукцию финского ВПК покупают в ОАЭ, Польше, Словении, Хорватии, Швеции, ЮАР.

Обрабатывающая промышленность

Значительное место во внешнеторговом обороте Финляндии занимает продукция обрабатывающей промышленности. Доля готовых товаров по видам сырья в экспорте Финляндии составляет: бумага, картон и изделия–12,0%, металлы и изделия – 13,7% (чугун и сталь – 7,5%, цветные металлы - 4,5% и металлоизделия – 1,7%).

Лесная отрасль

Лесная промышленность составляет около 4,8 % ВВП Финляндии. В 2018 году экспорт лесной промышленности превысил 13,2 млрд. евро: целлюлоза, бумага, картон и изделия – 10,3 млрд. евро, изделия деревообработки – 2,9 млрд. евро. Основными рынками сбыта продукции лесной промышленности Финляндии в 2018 году были: Германия (14,3 %), Китай (9,5 %), Великобритания (7,4 %), США (6,3 %), Бельгия (4,2 %). Доля европейских стран в структуре финского экспорта лесной промышленности снижалась и составила 55 %; доля стран Азии – 21 %, Северной Америки – 6 %, Африки – 5 %, Латинской Америки – 3 % и Океании – 1 % .

Основой импорта лесной промышленности Финляндии является сырье, поставки которого в Финляндию в 2018 году увеличились по сравнению с 2017 годом на 34% и составили 11,55 млн. куб. м. Приложение 10. Основным поставщиком сырья для финской лесной промышленности является Россия с долей 71%.

Металлургическая отрасль

В 2018 г. в металлургической отрасли Финляндии экспорт (56%) превышал импорт (44%). Финский экспорт металлургической отрасли составил 1,823 млрд. евро, основными позициями которого являлись: сталь, полуфабрикаты, готовые изделия (приблизительно 60%), цветные металлы (38%) и металлические руды (2%). Выплавка стали в 2018 году составила 4,1 млн. тонн. Приложение 11.

Морская промышленность

Важной статьей внешней торговли Финляндии является морская промышленность. Доля Финляндии на мировом рынке судостроения составляет около 1%, в мировом производстве пассажирских судов и паромов – 20 %, в проектировании и производстве ледоколов и судов ледового класса - 60 %.[72] Одним из основных покупателей продукции финской морской промышленности являлась Россия: К настоящему моменту финские верфи спустили на воду несколько десятков крупнотоннажных судов для нужд российского гражданского флота. Приложение 12.[73] До 2014 года Финляндия выступала активным партнером России, однако после присоединения Финляндии к антироссийским санкциям дальнейшее сотрудничество российских и финских компаний оказалось затруднено. Так, например, из-за мер санкционного давления, наложенных США и другими странами Запада, верфь «Арктех Хельсинки Шипъярд» столкнулась с проблемами финансирования проектов и кредитования в европейских банках. Верфь перестала получать заказы из-за опасений потенциальных заказчиков. В настоящий момент судоверьфь «Арктех Хельсинки Шипъярд» продана российской АО ОСК кипрской компании российского происхождения.[74]

Кроме того, после присоединения Финляндии к антироссийским санкциям финские верфи стали проигрывать конкуренцию российским, корейским и китайским верфям. Это было вызвано тем, что финские компании потеряли российский рынок, а в России приняли развивать свою отрасль судостроения, продукция которой будет стоить дешевле на российском и мировом рынке.

Химическая промышленность

Видное место в структуре внешней торговли занимает химическая отрасль, которая в 2018 году составила 9,8% финского экспорта. В структуре экспорта химической отрасли выделяют экспорт органических и неорганических химических соединений – 3,3%, пластмасс – 2,9%, фармацевтической продукции – 1,2%. В 2018 году экспорт отрасли составил 7,08 млрд. евро. Основными покупателями финских химических товаров в 2018 году были: Россия – 670 млн. евро, Германия – 652 млн. евро, Швеция – 651 млн. евро, Нидерланды – 453 млн. евро, США – 432 млн. евро, Бельгия – 299 млн. евро, Великобритания – 281 млн. евро. Финская химическая промышленность сократила свой экспорт в Россию в 2018 на 60 млн. евро по сравнению с 2017 годом.

Импорт химической промышленности составил 17,6 млрд. евро и осуществляется из Швеции (2,21 млрд. евро), Германии (1,76 млрд. евро), России (858 млн. евро), Нидерландов (585 млн. евро). Приложение 13.

Фармацевтическая отрасль

Экспорт финской фармацевтической продукции в 2018 году составил 517,3 млн. евро. Основными экспортерами были: Швейцария –79 млн. евро, Россия – 60 млн. евро, Франция – 40 млн. евро, Бельгия – 36 млн. евро, Норвегия – 25,2 млн. евро, США – 22,3 млн. евро.

Потребности Финляндии в топливе практически полностью обеспечиваются за счет импорта, который составил в 2018 году 5,5 млрд. евро. В структуре импорта доля минерального топлива – 15,5%, доля нефти и нефтепродуктов – 12,0%, доля электроэнергии– 1,5%, природного газа –1,1%. Основными импортерами топлива для Финляндии являются: Россия –79,2%, Норвегия –16,8%, Дания –2,1% и Казахстана –1,8%.

Топливно-энергетическая отрасль

В топливно-энергетической отрасли Финляндии наблюдается устойчивая тенденция на уменьшение импорта углеводородов, которая связана с обязательствами Финляндии перед ЕС по сокращению эмиссии углерода и повышению в энергобалансе доли возобновляемых источников энергии. Согласно Стратегии «экономики с нулевой эмиссией углерода», финскому Правительству необходимо повысить к 2030 году:

- долю возобновляемых источников энергии в конечном потреблении энергии до 50%,

- долю возобновляемых источников энергии в транспортном топливе до 30%,

- долю обеспеченности отечественной энергией до 55%,

- отказаться от использования каменного угля в энергопроизводстве,

- сократить в два раза использование сырой нефти[75]. Приложение 14.

Обязательства Финляндии в рамках экологических планов ЕС привели к падению конкурентоспособности и снижению потребления природного газа в Финляндии. Приложение 15. Взаимоотношения Газпрома и Финляндии (компании Gasum) являются показательными в этом плане. В 00-годы стороны договорились о поставке газа в районе 5 млрд.куб.м газа в год, Газпром построил газопровод. Однако фактическое потребление газа в Финляндии было в два раза меньше при постоянном торге по цене с финской стороны. Приложение 16.

Финляндия реализует собственную продукцию топливно-энергетической отрасли, как на внутреннем рынке, так и зарубежом: топливно-энергетические товары составляют около 8,5% финского экспорта, в котором 8,1% - нефтепродукты. Основными экспортерами финских нефтепродуктов выступают европейские страны и Северная Америка (Швеция, Германия и США).[76]

Рыбная отрасль

В 2018 году Финляндия поставила на экспорт рыбы на 181 млн. евро, а объём экспортируемой рыбы и рыбной продукции составил 85 тыс. тонн. Экспорт отрасли к 2017 году показал рост в 33 млн. евро или 8,5 тыс. тонн рыбы. Основными рынками сбыта финской рыбы и рыбной продукции стали: Франция – 33 млн. евро, Великобритания –28 млн. евро, Литва–22 млн. евро, Эстония–21 млн. евро, Польша –18 млн. евро, Дания–14 млн. евро, Испания–12 млн. евро.

В 2018 году импорт рыбы и рыбной продукции в Финляндию составил 117 тыс. тонн стоимостью 522 млн. евро. Импорт рыбы и рыбной продукции осуществлялся из Норвегии – 69 тыс. тонн рыбы, в т.ч. морского лосося 47 тыс. т, 315 млн. евро (59%); Швеции – 14 тыс. тонн, 68 млн. евро; Дании – 9 тыс. тонн, 27 млн. евро; Эстонии – 6 тыс. тонн, 22 млн. евро. Приложение 17.

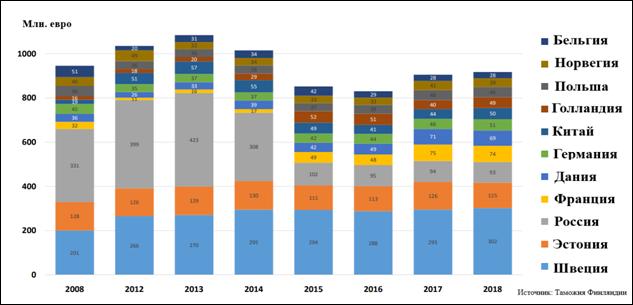

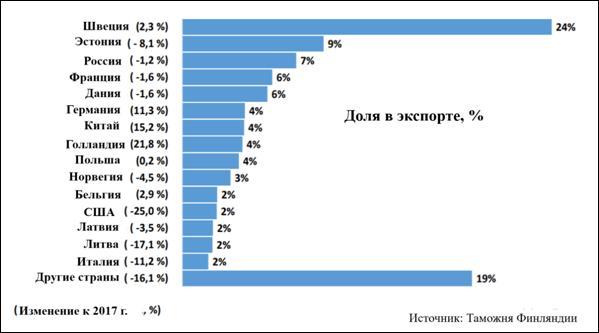

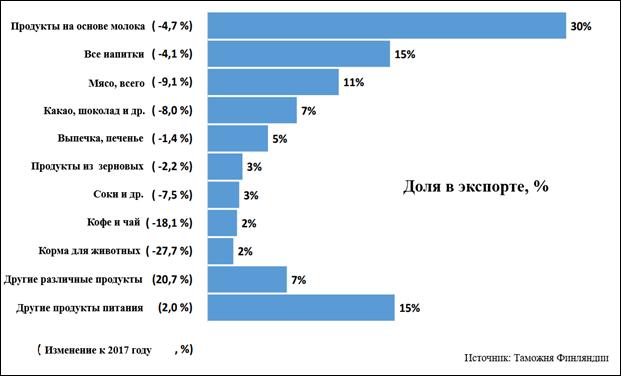

Пищевая промышленность

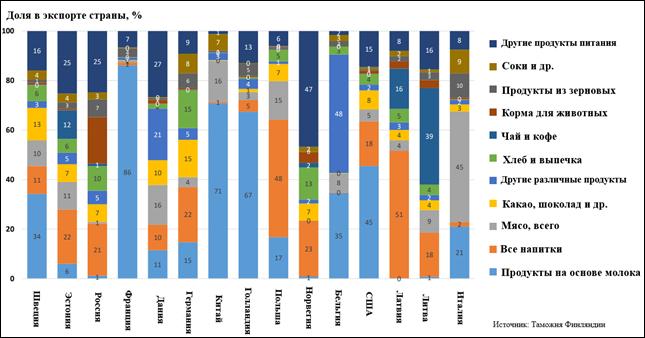

Важнейшей экспортной позицией Финляндии являются продукты питания. В 2018 году экспорт продуктов питания был равен 1,55 миллиардам евро – наблюдалось снижение на 5% по сравнению с 2017 годом (1,63 миллиарда евро). Основным рынком сбыта продовольствия Финляндии в 2018 году был ЕС – 69%, что является рекордом (в 2017 году доля ЕС составляла 63%). Продовольствие Финляндии направлялось в Швецию – 302 млн. евро, Эстонию – 115 млн. евро, Францию – 74 млн. евро, Данию – 69 млн. евро.

Таким образом, Европейский союз является основным рынком сбыта продовольствия Финляндии, позиции финских производителей на рынках стран ЕС упрочились, однако рост поставок финского продовольствия в страны ЕС не может длиться продолжительное период по причине насыщенности рынка ЕС продовольственными товарами.

Улучшение позиций финских производителей продовольственных товаров во многом связано с мерами ЕС по компенсации потерь Финляндии от российских контрсанкций: был предоставлен режим благоприятствования финским товарам в странах ЕС, особенно в ФРГ и Франции.

С другой стороны, наблюдалась устойчивая тенденция на снижение экспорта Финляндии в другие регионы мира, особенно в Россию и страны ЕАЭС. До обострения украинского кризиса Россия была основным рынком сбыта продуктов питания Финляндии с долей 30%. В 2018 году доля России сократилась до 7% – 93 млн. евро.

Экспорт финских органических продуктов в 2018 году составил 2 % от экспорта продуктов питания и осуществлялся в Германию, Швецию, Центральную Европу, Китай, Японию, Южную Корею, Северную Америку. С 2013-2018 год экспорт органических продуктов утроился. В основном осуществлялись поставки продуктов из зерновых, на основе овса, молочных и натуральных продуктов.

Внутренние потребности Финляндии в продуктах питания на 80% обеспечены за счет продукции собственной пищевой промышленности, тем не менее, в 2018 году Финляндия осуществила импорт продуктов питания и сельскохозяйственной продукции на 4 583,9 млн. евро. Основным импортером продуктов питания был ЕС – 73,6 %, в котором доля Германии составляла 13,5 % Приложение 18.

Таким образом, Финляндия обладает мощным экспортным потенциалом, и практически все отрасли промышленности поставляют продукцию зарубеж. Основным торговым партнером Финляндии выступают европейские страны и на рынках Большой Евразии финская промышленность представлена слабо. Большие перспективы сбыта на рынках Большой Евразии имеет продукция финской технологической промышленности, так как предложение этой продукции данной категории на рынках Евразии ограниченно. Основу финского импорта составляет сырье из стран Евразии.

Присутствие финских предпринимателей на рынке Большой Евразии позволит привлечь в экономику страны капитал и упрочить позиции финских предпринимателей среди конкурентов.

Характеристика экспорта и импорта услуг Финляндии

Важную роль во внешней торговле Финляндии играет экспорт и импорт услуг. См. Таблицу 3. В 2018 году финский внешнеторговый оборот услуг составлял 58,0 млрд. евро и вырос на 7,3% к уровню 2017 года. Экспорт услуг составил 27,8 млрд. евро и вырос на 5,1% к уровню 2017 года, импорт услуг составил 30,2 млрд. евро и вырос на 9,5% к уровню 2017 года.

Структура финского экспорта услуг следующая: телекоммуникационные и ИКТ-услуги–24,9%, прочие деловые услуги–20,6%, транспортные услуги–15,1%, туристические услуги–11,0%.

Структура финского импорта услуг следующая: деловые услуги–31,3%, транспортные –19,0%, туристические –17,1%, технические и торговые услуги –17,0%.

Динамика внешней торговли услугами Финляндии в 2014-2018 гг.

|

2014 г. |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

|

|

Оборот услуг, млн. евро |

47 976 |

49 104 |

51 188 |

54 058 |

58 022 |

|

темпы роста, % |

95,9% |

102,4% |

104,2% |

105,6% |

107,3% |

|

Экспорт услуг, млн. евро |

22 882 |

23 104 |

24 303 |

26 500 |

27 844 |

|

темпы роста, % |

97,0% |

101,0% |

105,2% |

109,0% |

105,1% |

|

Импорт услуг, млн. евро |

25 094 |

26 000 |

26 885 |

27 558 |

30 178 |

|

темпы роста, % |

94,7% |

103,6% |

103,4% |

102,5% |

109,5% |

|

Сальдо (млн. евро) |

-2 212 |

-2 896 |

-2 582 |

-1 058 |

-2 334 |

|

темпы роста, % |

135,2% |

130,9% |

89,2% |

41,0% |

220,6% |

Таблица 3. Источник: Статистический центр Финляндии, апрель 2018 г.

Таким образом, сектор услуг Финляндии обладает большим экспортным потенциалом, однако в силу специфики отрасли внешняя торговля услуг Финляндии осуществляется в регионе ЕС.

Инвестиционная активность Финляндии и участие страны в международном движении капиталаВ этой части работы дана характеристика инвестиционной активности Финляндии и участия страны в международном движении капитала

Финляндия осуществляет активную инвестиционную политику, которая направлена на обеспечение свободного движения капиталов в соответствии с нормами ЕС, ВТО и ОЭСР. Основными векторами экономической политики Финляндии являются меры по поддержанию инвестиционной и предпринимательской активности в регионах страны.

Инвестиционная среда Финляндии имеет ряд особенностей: в стране отсутствует валютный контроль, нет единого закона регламентирующего вопрос осуществления иностранных инвестиций. В связи с этим финские компании могут свободно выводить капитал из страны и осуществлять инвестиции за рубежом. Зарубежным компаниям предоставляется национальный режим с изъятиями, предусмотренными в международных соглашениях, некоторых финских законодательных актов. Подробнее об организационно-правовой структуре инвестиционной сферы Финляндии в ПРИЛОЖЕНИИ – 19

В 2018 году объем инвестиций в финскую экономику составил 53 млрд. евро.

В структуре инвестиций в финскую экономику преобладает частный капитал - 43 млрд. евро, объем государственных инвестиций составляет 10,0 млрд. евро. Прирост инвестиций составил 3,2%, среди которых частных – на 3,3%, государственных – на 3,0%. В 2019 году ожидалось замедление темпов роста частных инвестиций.[77]

Согласно планам финского Правительства в ближайшие годы планировалось привлечь в страну дополнительные 20-30 млрд. евро инвестиций. В 2019 году оценочный объем иностранных инвестиций в экономику Финляндии составил 60 млрд. евро.[78]

*-

прогноз Министерства финансов Финляндии.

*-

прогноз Министерства финансов Финляндии.

Иностранные инвестиции в финскую экономику, как правило, осуществляются не с целью создания новых производств, а с целью увеличения мощностей и усиления присутствия на европейском рынке существующих компаний. Также иностранные инвестиции осуществляются с целью внедрения инновационных технологий, с целью производства инновационных товаров.

В 2018 году в Финляндии насчитывало 4571 компания с иностранным участием, в их деятельности было задействовано 243 тыс. человек. Больше всего международные компании осуществляют свою деятельность в сфере услуг, в сфере здравоохранения, социального обеспечения, предоставления бизнес-услуг, информационно-коммуникационных технологий.

Приток иностранных инвестиций в финскую экономику отмечен в финансовом и страховом секторе – 31,2 % инвестиций. Наиболее привлекательным отраслями промышленности для иностранных инвесторов были металлургическая – 12,4 % – и химическая промышленность – 9,9 %.

Инвестиции в компании с иностранным участием осуществляются в основном из Швеции – 1051 инвестор, США –654 инвестор, Германии –357инвестор и Великобритании – 296 инвестор. Активных российских инвесторов насчитывает всего 17 с общим оборотом 3,1 млрд. евро и численностью сотрудников 1,3 тыс. чел.

В 2017 году в Финляндии произошел рекордный рост количества новых инвестиций и иностранных приобретений финских компаний. В указанный период насчитывало 336 иностранных инвестиций в компании без участия иностранного капитала. Иностранные компании, которые находились в стране, осуществили 200 дополнительных инвестиционных вложений.

Активную роль в создании новых предприятий с иностранным капиталом приняли: Швеции – 95, Великобритания – 55, США – 30, Дания – 25, Норвегия – 19, КНР – 12.

С другой стороны, в 2018 году в экономике Финляндии наблюдался отток капитала. Основными получателями финских инвестиций были КНР, Тайвань, Южная Корея и Индия. ПРИЛОЖЕНИЕ – 20.

Финские инвесторы испытывали наибольший интерес к секторам промышленности зарубежных стран: промышленному производству –52,7 %, технологической промышленности – 32,5 %, лесной промышленности – 11 %, химической промышленности – 6,5 %. В структуре инвестиций в зарубежные страны на долю сферы услуг приходится 34,3 %, на непроизводственные виды деятельности - 11 %.[79]

После переноса промышленных мощностей зарубеж некоторая часть финских иностранных компаний перешла в иностранное владение вследствие банкротства филиалов финских предприятий зарубежом или в целях оптимизации бизнес-модели под требования местного налогового законодательства.

В 2018 году в России работало около 900 компаний финского происхождения практически во всех субъектах федерации. Лишь 1/5 часть компаний финского происхождения имела активные инвестиционные намерения. Большая часть финских компаний осуществляет свою деятельность в СЗФО и ЦФО. ПРИЛОЖЕНИЯ – 21, 22.

Внешнеэкономическая активность Финляндии в ЕвразииВ этой части дана характеристика внешнеэкономических отношений Финляндии и стран ЕАЭС, дана характеристика инвестиционной активности финских предприятий в дальних регионах Евразии, проведен анализ факторов снижения внешнеторговой активности Финляндии на постсоветском пространстве.

95% объема внешней торговли стран Северной Европы со странами Евразийского экономического союза (ЕАЭС) приходится на Россию. ПРИЛОЖЕНИЕ 23

97% объема внешней торговли Финляндии со странами Евразийского экономического союза (ЕАЭС) приходится на Россию.[80]

Представленные выше факты свидетельствуют о том, что финские предприниматели практически не представлены на рынках стран ЕАЭС (за исключением России), и внешняя торговля между регионами ЕАЭС (за исключением России) и Финляндией не осуществляются на системной основе.

К этому заключению можно также прийти на основе анализа динамики внешней торговли Финляндии со странами ЕАЭС, которая за период с 2014-2017 сильно колебалась из-за различных политических рисков на постсоветском пространстве, изменений курсов национальных валют [81] и носила выраженный сезонный характер.

Сильные колебания динамики внешней торговли Финляндии со странами ЕАЭС выражались, например, в

- Снижении экспорта в Казахстан почти в 2 раза после максимальных показателей 2014,

- Снижении импорта в Казахстан с 2014-2017 год в 6 раз,

- Снижении экспорта в Беларусь к 2016 г. примерно в 2,3 раза,

- Снижении импорта в Беларусь в 2014 г. в 5 раз. ПРИЛОЖЕНИЯ 24, 25

Основными факторами снижения внешнеторговой активности Финляндии в странах ЕАЭС являются увеличение курсовой разницы между валютами стран ЕАЭС и евро, а также санкционная война ЕС и России.[82] Так, после введения российских контрсанкций в 2014 году произошло сокращение финского экспорта в страны ЕАЭС в 4 раза по сравнению с 2013 годом.[83]

Финские экспортеры попробовали обойти меры контрсанкций России, увеличив экспорт в другие страны ЕАЭС, однако увеличение экспорта в страны ЕАЭС не смогло скомпенсировать падение экспорта Финляндии в Россию. В итоге, после кратковременного прироста экспорта Финляндии в страны ЕАЭС наступило сокращение поставок в эти страны. Так, например, финский экспорт в Казахстан сократился в 5-10 раз по сравнению с 2015 годом. ПРИЛОЖЕНИЕ 24, 25

Таким образом, на основе анализа динамики и объемов внешней торговли Финляндии со странами ЕАЭС можно сделать вывод, что к 2020 году торгово-экономическое присутствие Финляндии в регионах ЕАЭС остается незначительным.

Внешнеэкономическая активность финских предприятий в дальних регионах Евразии

Тем не менее, в начале 2000-х годов наметилась устойчивая тенденция по интернационализации финских компаний. У финских предпринимателей возникла потребность в увеличении присутствия финского капитала в регионах Евразии. Многие финские предприниматели начали активно переносить промышленные мощности своих производств в регионы Евразии с целью оптимизации прибыли, сокращения издержек, увеличения присутствия на зарубежных рынках. Основными регионами размещения финских производств зарубежом стали КНР, Тайвань, Индия, Польша, Венгрия, Словакия, страны Балтии.[84] Финские технологические компании начали переносить научно-исследовательские центры в регионы Евразии, где наблюдается избыток квалифицированной рабочей силы или расположены международные исследовательские центры. Перенос научно-исследовательских центров технологических компаний Финляндии в регионы Евразии стал происходить вследствие недостатка квалифицированных кадров в стране.

Устойчивая тенденция на интернационализацию финских технологических производств, возникшая в финской экономике, привела к резкому росту численности зарубежных работников финских технологических компаний и еще большему оттоку интеллектуального капитала из Финляндии. Вследствие этого, например, в 2010 - 2011 годах количество зарубежных работников финских технологических компаний превысило число работников в самой Финляндии. В последующие годы наметилась обратная тенденция, которая не была обусловлена экономическими причинами и являлась статистическим эффектом, произошедшим вследствие смены собственников финских зарубежных предприятий.

На данный момент численность зарубежных работников финских технологических компаний составляет около 250 тыс. человек. Однако реальное число зарубежных работников финских технологических компаний может быть больше из-за изменения национальной принадлежности капитала.

Основными регионами размещения финских технологических компаний являются КНР – 16%, Индии –10%, Германии – 7%. В России размещено лишь 2 % финских высокотехнологичных производств.[85] С целью усиления присутствия финских предприятий на рынках Евразии финское Правительство интенсифицировало деятельность по продвижению внешнеэкономических интересов Финляндии в регионах ЕАЭС.

Например, в 2017 году по приглашению Президента Финляндии Председатель КНР Си Цзиньпин совершил официальный визит Финляндию, в ходе которого обсуждались перспективы сотрудничества стран в рамках инициативы «Один пояс и один путь», а также в сфере освоения Арктики, торговли, науки, защиты окружающей среды.[86] По итогам встречи была подписана «Совместная декларация о создании и продвижении нового типа партнерских отношений» ряд торгово-экономических договоров.[87] Усилия лидеров и правительств стран в сфере двустороннего сотрудничества не остались напрасными. Ежегодно во внешней торговле стран стал наблюдаться 20% рост товарооборота, Китай обрел статус одного из важнейших партнеров Финляндии. Объем ПИИ из КНР в Финляндию составил 217 млн. долл. США, а из Финляндии в КНР – 1,36 млрд. долл. США, которые были направлены на осуществление 541 проекта. По результатам инвестиционного сотрудничества стран около 400 финских компаний стали осуществлять коммерческую деятельность в КНР. ПРИЛОЖЕНИЕ 26. [88]