Содержание

Введение. 3

1. Инфляция: её виды и причины.. 4

2. Основные варианты антиинфляционной политики. 4

3. Особенности инфляционных процессов и антиинфляционной политики в РФ.. 4

Заключение. 4

Список использованных источников. 4

Введение

Способность государства поддерживать уровень инфляции на приемлемом уровне свидетельствует об эффективности экономической политики, в том числе денежно-кредитной, об устойчивости и динамизме всей экономической системы. Регулируемая инфляция способствует стабильному развитию экономики, ее инновации и модернизации (обесценивание денег, будучи следствием разбалансированности экономики, усугубляет ее диспропорции).

Обесценивание рубля подрывает конкурентоспособность экономики России, усиливает перераспределение национального дохода в пользу предприятий-монополистов, теневой экономики за счет снижения реальной заработной платы, пенсий и других фиксированных доходов, усиливает имущественную дифференциацию общества.

Современная инфляция имеет ряд отличительных особенностей: если раньше инфляция носила локальный характер, то сейчас – повсеместный, всеохватывающий; если раньше она охватывала больший или меньший период, т.е. имела периодический характер, то сейчас – хронический. Современная инфляция испытывает воздействие многих факторов, как денежных, так и неденежных.

На сегодняшний день уровень инфляции является одним из важнейших показателей развития экономики. Благодаря темпам роста инфляции можно оценивать эффективность экономической политики государства в целом, а также судить об устойчивости экономической системы страны.

В настоящее время проблема инфляции в России актуализируется в связи с внедрением модели экономического развития, направленной на активизацию инновационных факторов экономического роста.

В экономике самой волнующей темой является рост цен. Падение рубля уже повлияло на наиболее чувствительные к колебаниям валют сегменты потребительского рынка.

Инфляционные процессы приводят к глубоким изменениям и затрагивают все стороны социально-экономического развития страны.

Регулирование инфляции необходимо для относительной стабилизации цен, сглаживания их неравномерного роста по товарным группам, выравнивания норм прибыли и уровней оплаты труда по отраслям, снижения имущественного неравенства, сдерживания нерационального перераспределения капиталов и квалифицированных кадров между секторами хозяйства.

Цель работы заключается в определении основных направлений совершенствования антиинфляционной политики России на основе анализа динамики и особенностей инфляции.

Для достижения поставленной цели предполагается постановка и решение следующих теоретических и практических задач:

· определить сущность, причины возникновения и виды инфляции;

· провести сравнение и рассмотреть особенности антиинфляционной политики в развитых и развивающихся странах;

· проанализировать инфляцию в России;

· выделить основные направления совершенствования антиинфляционной политики России.

Объектом исследования являются инфляционные процессы и их влияние на экономику России.

Предметом исследования является антиинфляционная политика России.

Информационно-эмпирическую базу составили данные Федеральной службы государственной статистики Российской Федерации, аналитические данные Центрального Банка Российской Федерации, законодательные и нормативные акты, материалы конференций и статистических бюллетеней, интервьюирование, материалы периодической печати и средств массовой информации.

1. Инфляция: её виды и причины

Инфляция – фактор макроэкономической нестабильности. Открытая инфляция отражает повышение общего уровня цен, (обесценивание денег). (от лат. Inflatio – вздутие), изначально – переполнение каналов обращения денежными знаками сверх реальных потребностей хозяйства, выраженных через текущую величину обменных операций. Термин «инфляция» появился в научном обороте в 1-й половине 19 в. Инфляция предстает не как состояние, а как процесс, измерение которого уже не составляет особого труда[1].

Темп инфляции равен процентному приросту общего уровня цен в сравниваемые периоды времени. В свою очередь, общий уровень цен рассчитывается как средняя взвешенная всех цен и тарифов, складывающихся в течение года на отдельных товарных рынках, а также рынках работ и услуг в экономике страны или мировом хозяйстве в целом. При этом обычно ведётся расчёт сразу двух индексов: индекса потребительских цен (цен розничной торговли) и индекса цен производителей (цен оптовой торговли).

Правило 70 дает возможность количественно измерить инфляцию, позволяет быстро подсчитать число лет, необходимых для удвоения цен = 70/ ежегодный темп инфляции в %. 70/3=23 т.е. уровень цен удвоится через 23 года.

В зависимости от скорости повышения цен открытую инфляцию условно разделяют на ползучую (умеренную) инфляцию, при которой среднее повышение цен от 0 до 10%; галопирующую от 25 %; гиперинфляция более 200-500%.

Различают также индексы: индивидуальный, сводный, текущий, потребительских цен – характеризует изменение стоимости фактического фиксированного набора товаров и услуг, приобретаемого населением; предприятий-производителей на промышленную продукцию используется в качестве одного из основных показателей инфляционных процессов в производственном секторе; на приобретаемые материально-технические ресурсы.

Процесс, противоположный инфляции (устойчивое уменьшение уровня цен по отношению к предыдущему уровню) называется дефляцией. Дефляция характеризует увеличение покупательной способности денег, сопровождается уменьшением денежной массы из обращения. Если понижение цен не связано с совершенствованием производства, улучшением работы, конкурентной борьбой между товаропроизводителями или другими причинами, а вызвано только уменьшением денежной массы путем изъятия ее избыточной части из обращения, то эти процессы указывают на процессы, обратные инфляции - дефляцию. Обычно дефляция наблюдалась в периоды экономической депрессии, характерные высоким уровнем безработицы. Однако со второй половины 20 в. Дефляция стала не только редким, но и весьма кратковременным явлением, а сочетание экономической депрессии с хронической инфляцией наблюдается регулярно.

Дефляция реализуется путем[2]:

1) Повышения учетных банковских ставок;

2) Увеличением налогов;

3) Расширением продажи государственных ценных бумаг;

и др. мер.

Инфляция усложняет расчёты экономических показателей (ВВП, доходов населения и бюджетов, розничного товарооборота и пр.) и приводит к тому, что их номинальные значения начинают сильно отличаться от реальных. В итоге после коррекции на темп инфляции реальное наполнение показателей оказывается меньше наблюдаемого, что может свидетельствовать не только об отсутствии их роста, но и о действительном спаде. Подобные коррекции называются дефлированием показателей.

Поскольку инфляция приводит к уменьшению количества товаров, работ и услуг, которые можно приобрести за прежнюю сумму денег, то целью владельца денег становится такое вложение финансовых ресурсов в акции, имущественные активы и права, а также денежные инструменты, которые принесёт ему доходы, компенсирующие потери от обесценения денег.

Подавленная инфляция возникает в ситуации, когда растущий спрос не встречает на рынке необходимой массы соответствующих товаров и вынужденно оседает в виде избыточных денежных накоплений хозяйствующих субъектов. Обесценение этих средств проявляется не в том, что на них можно купить все меньше и меньше товаров, но в том, что на них вообще нельзя легально купить хотя-бы какое-то количество желаемых товаров. Имеет место при формировании государством цен и доходов. Макроэкономическое равновесие проявляется в этом случае прежде всего в хронических товарных дефицитах. Подавленная инфляция ломает механизм рыночной самонастройки, что ведет к сохранению структурных дисбалансов, неэффективных производств, воспроизводству ситуации макроэкономического неравновесия. В условиях подавленной инфляции потери несут экономические агенты официальной экономики, выигрывают теневые и криминальные.

Скрытая инфляция отличается от подавленной тем, что увеличившийся спрос переводится не в накопление, а переключается на другие товары (прежде всего на товары-заменители – более дорогие и менее качественные). При этом административный контроль за ценами не может полностью устранить их рост, который происходит чаще всего в момент утверждения прейскурантов на новые модели и виды товаров. Подавленная и скрытая инфляция при отсутствии зависимости цен от спроса порождают ситуацию, когда реальные потребности покупателей перестают быть видимыми. Нужность товара определяется не потребителями через спрос и цены, а иным, плановым, а потому субъективным образом. В результате на прилавках скапливается не пользующаяся спросом продукция, а то, что действительно нужно, становится дефицитом и уходит в теневую экономику, в рамках которой регулирование цен происходит рыночным образом, но со значительными искажениями, обусловленной недостаточной информированностью потребителей о таком рынке[3].

Инфляция не равна простому росту цен. Инфляция – это такое изменение общего уровня цен (не на все товары, а в целом), при котором денежные средства обесцениваются, теряя прежнюю покупательную способность. Инфляцию определяют с помощью так называемого дефлятора ВВП, описывающего общий уровень цен (на примере потребительской корзины, исключая импортные товары). Используются цены за текущий год, а не за предыдущий. Монетаристы рассчитывают инфляцию (или темп роста цен) как скорость роста денежной массы. Различают также открытую и подавленную инфляцию (скрытого типа), в условиях, когда цены и их изменение контролируются государством.

Механизм адаптивных инфляционных ожиданий проявляется в том, что экономические агенты, фиксируя наблюдаемое даже в течение непродолжительного времени общее повышение цен, экстраполируют его в будущее, придавая ему характер долговременной тенденции. В свою очередь, эти настроения нагнетают текущий спрос и таким образом вызывают очередное повышение товаров и услуг. Рост текущего спроса, сокращая сбережения, пагубно сказывается на объёме кредитных ресурсов, препятствуя инвестициям и росту товарного предложения на рынке. Ожидания дальнейшего роста цен, особенно в условиях недостатка инвестиций и будущих поступлений новых товаров на рынок, порождают стремление продавцов к удерживанию товаров от их быстрой распродажи в целях получения больших доходов от их реализации по повышенным ценам в будущем. Таким образом, инфляционные ожидания лишь усиливают рост цен. Инфляционные ожидания во многом субъективны, и в качестве таковых могут провоцировать панику или инициироваться ею. Резкое увеличение предложения денежных средств в национальной валюте, от которой единовременно начинают желать избавиться тысячи субъектов рынка, может свести на нет в целом неплохо продуманную политику по недопущению увеличения темпов инфляции в экономике. Более того, сам факт начала реализации некоторых антиинфляционных мер может быть неадекватно воспринят участниками рынка, спровоцировать инфляционные ожидания и лишь усугубить ситуацию.

Инфляция спроса объясняется избыточным совокупным спросом (много денег при малом количестве товаров). Предпринимательский сектор не в состоянии ответить на этот избыточный спрос увеличением реального объема производства, т.к. все имеющиеся ресурсы уже полностью использованы. Этот избыточный спрос приводит к росту цен на постоянный реальный объём продукции и вызывает инфляцию спроса. Другой путь – удовлетворение избыточного спроса путем роста предложения – далеко не всегда можно оперативно обеспечить или в силу длительности производственного цикла, или невозможности импорта, или нехватки свободных мощностей и квалифицированных кадров. Генерация избыточного спроса происходит различными путями: эмиссией наличных и безналичных денег в целях удовлетворения потребностей государственного бюджета, снижением ставки рефинансирования и предоставлением большого количества централизованных кредитов, импортом финансового капитала, ростом дохода от экспорта товаров, и пр.

Инфляция издержек (предложения) возникает в результате изменения величины издержек и рыночного предложения. Рост издержек сокращает прибыль, и повышение цен преследует цель компенсировать это сокращение. Если же повысить цены из-за ограниченности спроса невозможно, то часть компаний может отказаться от выпуска этих видов продукции, переключившись на производство более прибыльных товаров. Однако сокращение выпуска ведёт к уменьшению предложения, нарушению равновесия на рынке в пользу спроса и повышению цен вследствие механизма инфляции спроса. Ограниченность спроса – естественная преграда развитию механизма инфляции издержек. В инфляции издержек большую роль играет изменение номинальной заработной платы.

Издержки на единицу продукции = Общие изд. Пр-ва/Число единиц продукции[4].

Два основных источника инфляции издержек - это увеличение номинальной зарплаты и рост цен на нетрудовые ресурсы (сырье и энергия). В соответствии с этим можно выделить:

1. Инфляцию, вызванную повышением зарплаты.

2. Инфляцию, вызванную нарушением механизма предложения[5].

Механизм импортируемой инфляции (дефляции предложения) в стране запускается в действие через повышение мировых цен на товары традиционного экспорта. Стремясь к получению максимальной прибыли, экспортёры пытаются переориентировать сбыт продукции на иностранных потребителей, снижая поставки внутри страны. Возникает дефицит соответствующих товаров на внутреннем рынке, что приводит к росту цен, распространяющемуся в дальнейшем по технологическим цепочкам через механизм инфляции издержек на всю экономику.

К такому же результату приводят (при постоянном спросе и неизменных издержках) любые другие причины сжатия предложения товаров: техногенные катастрофы, ведущие к выбытию ранее задействованных мощностей; налагаемые государством ограничения, например, по экологическим причинам, что заставляет временно закрывать производства в целях модернизации; исчерпание или снижение качества природных ресурсов; эпидемии, сокращающие рынок рабочей силы, и пр.

Под индексом инфляции понимают только индекс потребительских цен. Это параметр, который измеряет общую динамику цен и изменение этого уровня. В индекс инфляции закладывается только то, что используется для непроизводственного потребления (как товары, так и услуги). В 2016-м году Россия заняла 12-е место по уровню инфляции. Её также рассчитывали по индексу потребительских цен.

Интересный факт: в течение всего времени существования СССР индекс инфляции не рассчитывался (официально). В России такой индекс рассчитывают лишь с 1991 г[6].

Важно: потребительские цены – это цены, которые реально оплачивает покупатель, и в них уже включены сборы и налоги.

Индекс цен рассчитывается как отношение стоимости корзины текущего года к базовому.

Видов инфляции насчитывается немало.

1. Хансен ввёл такие виды, как открытая и скрытая (при контроле цен государством) инфляция.

2. Существует инфляция спроса (переизбыток общего спроса в отношении реального объёма производства), и инфляция предложения (рост цены вызывается за счёт увеличения издержек из-за недоиспользования производственного ресурса).

3. Сбалансированная инфляция – вариант, при котором цены разных товаров не изменяются по отношению между собой, и не сбалансированная инфляция (пропорции изменений цен различны на разные товарные позиции).

4. Прогнозируемая инфляция вполне ожидаема экономическими субъектами, непрогнозируемая – не ожидаема, часто фактические темпы роста цен выше предполагаемых.

5. Различают виды инфляции и по темпам роста[7]:

· ползучую, или умеренную – до 10% в год,

· галопирующую (10-50%),

· гиперинфляцию (от 50% до 1-9 тыс., редко – 10 тыс. процентов в год и выше).

Экономисты считают небольшую инфляцию как составляющую развития экономики, стимулирующую её рост. В ЕС, к примеру, средний процент не превышает 3-3.5% в год.

Необычная ситуация порождается при гиперинфляции – так, при покрытии госрасходов при помощи увеличения денежной массы (выпуска денежных средств) может наступить обратный эффект – останавливается привычный хозяйственный механизм.

6. Для описания хронической инфляции с падением производства применяется термин стагфляция.

Причинами инфляции называют несколько: от монополий крупных предприятий до роста госрасходов. Среди самых распространённых перечисляются:

· Увеличение или не соответствие бюджету государственных расходов. В этом случае денежная эмиссия увеличивается, денежная масса превышает потребности товарного обращения.

· Массовое кредитование, если ресурсы взимаются не за счёт сбережений, а из эмиссии.

· Отсутствие достаточного обеспечения национальной валюты.

· Монополии: как профсоюзов (невозможен оптимальный уровень заработной платы), так и компаний, предприятий (цена формируется без учёта реалий рынка, свойственно для сырьевых отраслей).

· Уменьшение национального производства в сочетании с сохранением уровня денежной массы. На уменьшившийся объём товаров и услуг приходится прежний объём денежных средств.

· Уменьшение курса национальной валюты при сохранении объёма денежной массы.

· Чрезмерный приток иностранных валют.

Инфляция затрагивает множество областей и имеет ряд последствий:

Возникает различие оценок денежных запасов и денежных потоков. Вследствие этого обесцениваются[8]:

· вклады,

· ценные бумаги,

· кредиты,

· остатки средств на счетах.

Эмиссия денежных средств ухудшает экономическую ситуацию.

Перераспределяются доходы – последствия инфляции наиболее остро чувствуют:

· импортёры товаров,

· продавцы,

· кредиторы,

· бюджетные предприятия.

В «плюсе» оказываются кредиторы и покупатели. Возникают так называемые «мнимые доходы» за счёт удешевления стоимости товаров и стоимости заёмных средств.

Падают рентабельность производства, ВВП.

Как правило, после роста цен ухудшается курс национальной валюты.

Страдают владельцы сбережений, конечные потребители, наименее защищённые слои населения.

Фактически, бедные часто становятся ещё беднее.

Одновременно инфляция может как ухудшить положение производителей (за счёт увеличения цен, а значит – увеличения любых статей расходов при выпуске продукции), так и улучшить. Второй вариант возможен, если продукция поставляется за рубеж, и становится более доступной конечным потребителям.

Еще одно возможное последствие инфляции – так называемая «инфляционная спираль» (процесс самовоспроизводства инфляции, когда инфляционные ожидания подталкивают к росту цен, а он, в свою очередь, формирует ажиотажный спрос).

Две составляющие инфляции – это инфляция спроса (при повышенных по сравнению с производительностью труда реальных доходах людей) и инфляция издержек (цена растёрт на материалы, задействованные в производстве)[9].

В первом случае объём получаемых населением средств выше реальной производительности труда в пересчёте на каждого работника, и рост получаемых средств превышает рост объёма предлагаемых услуг и товаров. В результате рост доходов становится выше, чем способности экономики удовлетворить растущий спрос, и цены на товары и услуги увеличиваются.

Второй вариант подразумевает, что затраты на производство товаров и услуг повышаются, а чтобы сохранить рентабельность, производители вынуждены повышать на них цены.

2. Основные варианты антиинфляционной политикиВопрос роли государства в экономике возникло одновременно со становлением рыночных отношений. О способности экономической системы к саморегулированию утверждали многие ученые, но в то же время они и не отвергали необходимость выполнения, государством традиционных функций, понимая, что есть сферы, которые находятся за пределами досягаемости рыночного конкурентного механизма. Необходимость государственного регулирования на макроуровне подтверждается существованием возможности возникновения в национальной экономике различных как внешних, так и внутренних возмущений, вызывает периоды макроэкономической нестабильности: темпы роста производства замедляются, а то и становятся отрицательными, растут безработица и цены или резко колеблется курс национальной валюты.

Но, к сожалению, государство не может обеспечить в экономике эффекта саморегулирования, в связи, с чем в настоящее время для получения положительного эффекта необходимо сочетать регулирования из центра (государственное макроэкономическое регулирование) с механизмом рыночной конкуренции (саморегулирования экономики). Учитывая все выше сказанное, государственное макроэкономическое регулирование следует рассматривать в качестве элемента общей экономической политики государства, корректируя воздействие на экономику, с помощью которого прямо или косвенно происходит воздействие государства на экономическую систему для достижения поставленных целей.

Сегодня инфляция - неизменный спутник экономической жизни. Значительный уровень инфляции влияет на деятельность всех сфер жизни. На сегодняшний день существует достаточно богатый ассортимент самых разных денежно - кредитных, бюджетных, налоговых стабилизационных мер, с помощью которых можно влиять на инфляционные процессы. Но, несмотря на разнообразие подходов стабилизации денежного обращения, можно выделить лишь несколько основных вариантов антиинфляционной политики. В основном применяются бюджетная или монетарная политики, или их различные комбинации. Проблема сдерживания развития значительных инфляционных процессов особенно актуальна для стран с переходной экономикой, в том числе и для России.

Трансформация командно - административной системы в рыночную преимущественно сопровождается высокими темпами инфляции, а последняя нередко угрожает развитию экономики. Крах директивно - плановой системы СССР обусловил переход всех стран, которые находились в его составе, к рыночной трансформации. Такой переход предполагает глубокое реформирование экономических и общественно - политических отношений, что, в свою очередь, обнажило слабые места предыдущей экономической системы. Государственный монополизм и отсутствие конкуренции, искаженная схема производства, гипермилитаризация не могли не отразиться на экономике страны. В начале девяностых годов Центральный банк впервые предпринял попытку разработать направления денежно - кредитной политики, которые бы предусматривали цели и механизмы ее реализации (главной проблемой банковской системы России было преодоление гиперинфляции и обеспечения стабильности национальной денежной единицы). Но преодолеть гиперинфляционные процессы не удалось.

Такая ситуация возникла вследствие административных вмешательств в деятельность Центрального банка по осуществлению им безналичной эмиссии, отсутствия эффективных механизмов и инструментов регулирования денежно - кредитного рынка. Начиная с двухтысячных годов, прослеживается взаимосвязь между дефицитом бюджета и индексом инфляции. Эта ситуация объясняется тем, что бюджетные средства в основном направлялись к социальной сфере, а не использовались для развития экономики. С середины двухтысячных годов ЦБ придерживался политики фиксированного обменного курса с целью создания стабильной среды для экономического роста. Одним из главных приоритетов курсовой политики было предупреждение значительной ревальвации реального эффективного обменного курса рубля. Реализация такой политики должна была способствовать сдерживанию инфляции, развития внешне - экономической деятельности внутреннего производства.

Государственное макроэкономическое регулирование - элемент общей экономической политики государства, производит управляющую, корректируя воздействие на экономику, с помощью которого прямо или косвенно происходит воздействие государства на экономическую систему для достижения поставленных целей. Антиинфляционная политика - часть стабилизационных мероприятий на макроэкономическом уровне, непосредственно направленная на предотвращение инфляции и управления ею. На эффективность антиинфляционной политики в трансформационной экономике большое влияние оказало отсутствие опыта управления инфляционными процессами, прямой перенос зарубежного опыта на национальную экономику без учета ее особенностей, а также несогласованность действий правительства и Центрального банка при проведении монетарной и фискальной политики.

Под антиинфляционной политикой понимается совокупность мероприятий (действий) внешних или внутренних институциональных субъектов, направленных на: прогнозирование инфляционных процессов, учет реальных показателей инфляции, ограничение их в процессе роста, а также противодействие их росту в тех случаях, когда они препятствует достижению важнейших макроэкономических целей[10].

В целом антиинфляционную политику можно разделить на активную политику, призванную ограничить обесценение денег и повышение цен, и адаптивную политику, направленную на смягчение последствий инфляции. В современных условиях правительства развитых стран научились достаточно успешно справляться с инфляционными процессами, обеспечивать их умеренность и управляемость.

Антиинфляционная стратегия ориентируется на устранение причины, вызвавших инфляционный рост цен, и уменьшение инфляционных ожиданий. Происходит укрепление рыночных механизмов и тем самым ослабление инфляции. Такая политика проводится путём разработки долговременной программы.

Антиинфляционная тактика готовит почву для стратегии и выполняет задачу нейтрализации текущего инфляционного давления. Она направлена не на устранение причин инфляции, а на использование краткосрочных, но действенных способов воздействия на рост цен и увеличение денежной массы.

Государство может проводить регулирование роста цен, "замораживая" их на определённые товары либо сдерживая их уровень в определённых пределах, в том числе и с помощью таможенных пошлин и тарифов.

Уникальный характер российской инфляции требует использования особых методов ее регулирования, которые соответствуют современным реальным условиям хозяйствования. Антиинфляционная программа должна учитывать реальное развитие рыночных отношений в стране, возможность использования рыночных механизмов с участием государственного регулирования.

Стабилизационная политика проводится для сглаживания отрицательных последствий экономических циклов или отрицательных шоков предложения. Такая политика проводится либо быстро и жестко (шоковая терапия), либо постепенно и мягко (градуализм)[11]. В первом случае при высокой инфляции правительство может существенно снизить государственные расходы, а Центральный банк – темп роста денежной массы. Эти меры в короткие сроки погасят инфляцию, но приведут к значительному росту уровня безработицы в стране, спаду объема выпуска. При использовании второго варианта правительство снижает государственные расходы постепенно и понемногу, а Центральный банк проводит более мягкую монетарную политику. Уровень инфляции снизить быстро не удастся, но в стране не будет и резкого увеличения безработицы, банкротства предприятий и уменьшения величины выпуска. Описанные мероприятия прежде всего воздействуют на величину спроса, а не на величину предложения. Правительство имеет возможности также влиять на величину совокупного предложения, путем снижения налогов и стимулирования инвестиционных расходов.

Управление инфляцией представляет важнейшую проблему денежно-кредитной и экономической политики. При этом необходимо учитывать многосложный, многофакторный характер инфляции. В ее основе лежат не только монетарные, но и другие факторы. При всей значимости сокращения государственных расходов, постепенного сжатия денежной эмиссии требуется проведение широкого комплекса антиинфляционных мероприятий. Среди них – стабилизация и стимулирование производства, совершенствование налоговой системы, создание рыночной инфраструктуры, проведение определенных мер по регулированию цен и доходов.

Особое внимание в антиинфляционной политике должно быть уделено совершенствованию налоговой системы[12]:

· сокращению количества взимаемых налогов;

· пересмотру налоговых платежей, включаемых в издержки производства, которые стимулируют рост цен, как то - отчислений в пенсионный фонд, фонд социального страхования, фонд занятости населения, платы за землю, налога на имущество и др.;

· изменению методики налогообложения;

· ликвидации государственной задолженности перед отраслями и сферами народного хозяйства;

· регулированию перераспределительных отношений между бюджетами Российской Федерации и бюджетами регионов.

Важным направлением в антиинфляционной политике являются дальнейшее развитие и государственное регулирование валютного и финансового рынков, а также совершенствование механизма формирования валютного курса.

Большое значение для сдерживания инфляции может иметь перестройка экспорта и импорта - переход с сырьевой ориентации экспорта на технологические виды продукции, а также отказ от бросовых цен, по которым реализуется отечественное сырье и теряется экспортная выручка на миллиарды долларов в год.

3. Особенности инфляционных процессов и антиинфляционной политики в РФДля России, как и для любой другой развивающейся экономике, свойственная высокая инфляция. Этот процесс динамичен и сложен, так как зависит от целого ряда факторов. Инфляция в России начиная с 2000 г. показывает тренд на снижение, однако исторически показатель коридора значений 6%-15% все ещё является высоким (рис. 1).

Рисунок 1 – Годовые темпы прироста инфляции в России 2005-2016гг.

Совсем недавние события послужили всплеском инфляции в России. На инфляцию повлияли, во-первых, нестабильная политическая ситуация и введенные санкции против России, которые ограничили доступ к иностранному рынку капитала. Во-вторых, продуктовое эмбарго, введенное как ответные меры на санкции, которое сдвинуло кривую предложения товаров влево, тем самым увеличив цену на ряд продуктов. В-третьих, падение цены на нефть и тем самым девальвация рубля по отношению к другим валютам, что повлияло не только на структуру импорта и экспорта, но и на инфляционные ожидания и настроения в стране.

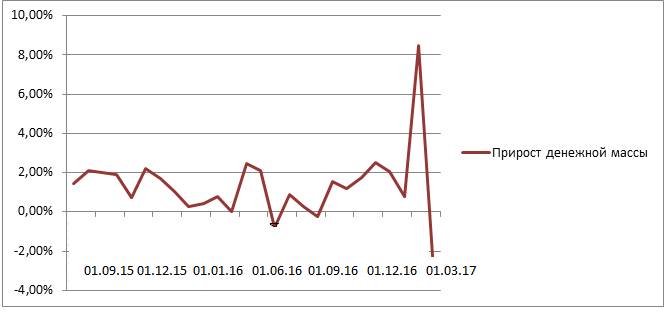

Ниже представлены два графика: изменение инфляции (рис. 2) и денежной массы (рис. 3) в России в период с января 2015 по март 2017. Помимо уже замеченного всплеска инфляции на уровень с менее чем 1% в месяц, в новом году в январе он стал равен рекордным 3,9% с последующим снижением 2,2% и 1,0% в феврале и марте соответственно, можно заметить всплеск прироста денежной массы в те же периоды.

Рисунок 2 – Темпы прироста инфляции в России по месяцам

Рисунок 3 – Темпы прироста денежного агрегата М2 в России по месяцам

Для того, чтобы проанализировать зависимость между этими двумя параметрами, были собраны и усреднены данные о денежном агрегате М2 в период с 2002 г. и рассчитаны приросты этого показателя (табл. 1).

Таблица 1 - Данные о денежной массе и инфляции в России

|

Денежный агрегат М2 скорректированный, млн. руб. |

Инфляция к декабрю прошлого года, % |

Прирост денежной массы за период |

Показатель инфляции за период |

|

|

2002 |

1225661,24 |

120,2 |

45,32% |

20,20% |

|

2003 |

1781094,92 |

118,6 |

31,06% |

18,60% |

|

2004 |

2334296,41 |

115,1 |

38,70% |

15,10% |

|

2005 |

3237600,56 |

112,0 |

35,70% |

12,00% |

|

2006 |

4393430,11 |

111,7 |

33,80% |

11,70% |

|

2007 |

5878230,67 |

110,9 |

36,78% |

10,90% |

|

2008 |

8040203,67 |

109,0 |

44,23% |

9,00% |

|

2009 |

11596087,94 |

111,9 |

28,92% |

11,90% |

|

2010 |

14949871,72 |

113,3 |

10,36% |

13,30% |

|

2011 |

16498359,24 |

108,8 |

23,09% |

8,80% |

|

2012 |

20307369,48 |

108,8 |

20,42% |

8,80% |

|

2013 |

24454445,03 |

106,1 |

18,71% |

6,10% |

|

2014 |

29028852,80 |

106,6 |

15,59% |

6,60% |

|

2015 |

33554717,41 |

106,5 |

12,62% |

6,50% |

|

2016 |

37789997,70 |

111,4 |

13,84% |

11,40% |

Рисунок 4 – Динамика изменения денежного агрегата М2 и темпов прироста инфляции в России

Зависимость прироста М2 и инфляции представлена на рисунке 5. Каждая точка представляет собой изменение данных параметров за определенный год в промежутке 2005-2016 гг. В целом с увеличением показателя денежной массы увеличивается и инфляция, однако видны так же и выбросы, отклоняющиеся от общего тренда. Это говорит об инфляции в России как о многоуровневом процессе, который не может быть описан только количественной теорией.

Рисунок 5 – Зависимость изменения денежной массы и инфляции в России

По прогнозным данным Минэкономразвития инфляция с 2011 по 2016 гг. в целом отличалась от реальных значений менее чем на 1%. Причинами инфляции в 2012-2013 гг. стали: рост нефтегазовых доходов; рост цен на продовольственные товары на мировом рынке; наводнение на Дальнем Востоке, в 2013 году ограничения на импорт ряда товаров; ослабление курса рубля. Причинами послужили повышение акцизов на автомобильное горючее, снижение курса национальной валюты в начале года, а также рост инфляционных ожиданий в начале года. Антиинфляционная политика России в 2016 году заключалась в следующем: ужесточение кредитно-денежной политики, а именно сокращение денежной массы за счет роста процентных ставок. В этом случае дорогие кредиты становятся недоступными; создание запасов на товары и продукты сезонного спроса (в частности, зерно, дизельное топливо и др.

Таблица 2 - Плановые и реальные значения инфляции в России

|

год |

Инфляция (ИПЦ) среднегодовая |

|

|

Прогнозные |

Реальные |

|

|

2012 |

108,4 |

108,8 |

|

2013 |

105,1 |

106,1 |

|

2014 |

107,1 |

106,6 |

|

2015 |

105,4 |

106,5 |

|

2016 |

104,9 |

111,4 |

В свете недавних событий, послуживших всплеску инфляции в России Центральный Банк прибегнул в ряду мер, в надежде сдержать инфляцию: в первую очередь было принято решение резко поднять ключевую ставку, до 17% в целях снижения доходности спекуляций на валютном рынке, а также проведено ряд интервенций для поддержания курса рубля. Однако уже в марте ключевая ставка была понижена до 15%, что несколько дезориентировало рынок. Таким образом, реальные данные по инфляции на 2016 г. превысили 16%, обгоняя как плановые значения (4,9%), так и ключевую ставку ЦБ.

Таблица 3 - Прогноз индексов-дефляторов и инфляции до 2030 г.

|

год |

Инфляция (ИПЦ) среднегодовая |

||

|

1 вариант |

2 вариант |

3 вариант |

|

|

2016 |

105,3 |

105,4 |

104,9 |

|

2017 |

105,3 |

105,3 |

104,8 |

|

2018 |

105,1 |

105,1 |

104,3 |

|

2019 |

104,9 |

104,7 |

104,1 |

|

2020 |

104,3 |

104,3 |

103,7 |

|

2021-2025 |

103,9 |

103,7 |

103,5 |

|

2026-2030 |

102,7 |

102,6 |

103,0 |

|

2016-2030 |

103,8 |

103,7 |

103,6 |

Согласно бюджету Минфина до 2030 года, принимая во внимание превышение инфляции над прогнозными значениями, был изменен: с 4,5-5,5% до 5,5-6,5%, что преимущественно связано с более высоким прогнозом курса доллара США.

В среднесрочной перспективе прогнозируется, что уровень потребительской инфляции будет снижаться (до 3,8-4,8% в 2017 году) под воздействием умеренного повышения доходов населения, относительной стабилизации номинального курса рубля, консервативной денежной политики, ограничений роста коммунальных тарифов, умеренной динамики мировых цен на зерно и продовольствие.

Прогнозируется ухудшение финансового состояния отраслей экономики, условий заимствования, росту «премий» за риск и усилению оттока капитала, в связи с с введенными санкциями, что может дополнительно повлиять на падение обменного курса рубля, росту инфляции и инфляционных ожиданий.

В бюджете отмечено, что дальнейшее управление инфляцией и инфляционные меры могут потребовать дальнейшего роста процентных ставок и сокращения банковского кредита, что является большим негативным риском для экономики.

Основные показатели базового варианта прогноза ИПЦ Российской Федерации до 2019 года представлены в таблице 4.

Таблица 4 - Основные показатели базового варианта прогноза инфляции РФ

|

Показатель |

2017 |

2018 |

2019 |

|

Закон 349-ФЗ |

Закон 349-ФЗ |

Закон 349-ФЗ |

|

|

Инфляция (ИПЦ), % к декабрю предыдущего года |

105,0 |

104,5 |

104,5 |

Бюджет включает в себя так же индексирование пенсий, пособий, стипендий, зарплат госслужащим и других социальных выплат. Однако видно, что прогнозные значения инфляции оказались намного меньшими реальных а корректировка на 2019 г. проведена исходя из самых оптимистичных прогнозов. Таким образом, в перспективе увеличение разницы между ростом цен и ростом доходов населения.

Заключение

Последствия инфляции дают разрушительный эффект на экономику государства, они отрицательно влияют на финансы, на денежную и экономическую политику в целом.

Инфляция – это не только сокращение покупательной способность денег, но она также снижает возможность хозяйственного регулирования, нарушает экономические пропорции.

Инфляция не может быть оценена однозначно, как и многие другие явления, которые характерны для рыночной экономики. По своим последствиям для страны и населения инфляция бывает различной, но чаще всего оказывает негативное влияние. Небольшой процент инфляции предполагается самой рыночной структурой, так как для динамичной экономики характерен рост цен. Поэтому задачей антиинфляционной политики страны является не ликвидация инфляции, а управление ею, чтобы уровень оставался умеренным.

Согласно анализу исторических данных по денежному агрегату М2 в России, нельзя говорить о единичной зависимости показателя денежной массы в обращении и уровне инфляции, однако чаще всего с увеличением показателя денежной массы увеличивается и инфляция. Таким образом, процесс инфляции в России не может быть описан только количественной теорией денег, потому как существует целый ряд других факторов, влияющих на инфляцию в стране.

Согласно проведенному анализу инфляционных процессов в России, ясно, что тенденция постепенно снижающейся инфляции нарушена событиями начала 2015г. Значения инфляции обогнали прогнозные почти в два раза. Причиной такого нарушения стал ряд факторов, однако в большей степени – девальвация обменного курса рубля. Таким образом, российская инфляция находится на характерном для развивающихся рынков уровне, а по существующим прогнозам, цель ближайшего десятилетия государства – снижение инфляции до 3-4%.

Антиинфляционная политика России должна основываться на эффективной кредитно-денежной политике, ограничении роста цен в отраслях-монополистах, совершенствовании налоговой системы, развитию экспорта, увеличению запаса продовольственных товаров в стране и некоторых других задачах. Таким образом, антиинфляционная политика – это постоянная работа государства в рыночной экономике.

Список использованных источников

1. Вильданова И. И., Куватова П. Р. Прибыль, инфляция и экономический рост. // Международный научно-исследовательский журнал. - № 4-2 (35). - 2015. - 21 с.

2. Гордиевич Т. И., Рузанов П. В. Подходы к определению реальной инфляции. // Омский научный вестник. - № 4 (131) - 2014. - 53 с.

3. Курганский С. А. Инфляция в России: факторы и тенденции // Известия Иркутской государственной экономической академии. - № 2. - 2012. - 53 с.

4. Мустафаев А.А. Проблемы инфляции в России. // Фундаментальные и прикладные исследования: проблемы и результаты. - № 16. - 2014. - 220 с.

5. Объективные основы формирования и реализации государственной аграрной политики Ханнанова Т.Р. Исторические, философские, политические и юридические науки, культурология и искусствоведение. Вопросы теории и практики. 2013. № 6-2 (32). С. 184-190.

6. Развитие человеческого потенциала как стратегическое направление современной государственной политики России Гарифуллина Э.Ф., Ханнанова Т.Р. Право и политика. 2012. № 9. С. 1565-1571.

7. Альтунян А.Г. Роль монетарной политики в обеспечении экономической безопасности России. // Вестник Санкт-Петербургского Государственного Университета. Серия 5. 2012. №1.

8. Протасов А. Ю. Системные циклы накопления Дж. Аррини и длинные волны инфляции. // Вестник Санкт-Петербургского Государственного Университета. Серия 5. 2013. №3.

9. Зысман Н.И, Ильяшенко В.В. Влияние внешнеэкономических факторов на инфляцию в России. // Известия УрГЭУ. 2013. №2.

10. Кордеро Х.-М. Контроль инфляции на основе кривой Филлипса. // Вестник Санкт-Петербургского Государственного Университета. Серия 5. 2012. №4

11. Официальная статистика: потребительские цены // Росстат [Электронный ресурс].URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/tariffs/

12. Инфляция на потребительском рынке // Статистика Центрального Банка России [Электронный ресурс].URL: http://www.cbr.ru/statistics/infl/Infl_01032015.pdf

13. Сезонно скорректированный ряд Широкой денежной массы (M2x) // Статистика Центрального Банка России [Электронный ресурс].URL: http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/M2x.htm&pid=dkfs&sid=itm_61600

14. Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 года // Минэкономразвития [Электронный ресурс].URL: http://economy.gov.ru/minec/activity/sections/macro/prognoz/doc20160325_06

15. О текущей ситуации в экономике российской федерации в январе-феврале 2017 года // Минэкономразвития [Электронный ресурс].URL: http://economy.gov.ru/minec/activity/sections/macro/monitoring/20170327

16. Никитин С. Инфляция и инфляционная политика: зарубежный и отечественный опыт / С. Никитин //Мировая экономика и международные отношения. – 2014. – №2.

17. Усов В.В. Деньги. Денежное обращение. Инфляция / В.В. Усов – М.: Банки и биржи, 2014. – 452 c.

18. Официальный сайт Федеральной службы государственной статистики http://www.gks.ru/

19. Официальный сайт Федеральной службы государственной статистики http://www.gks.ru/

[1] Протасов А. Ю. Системные циклы накопления Дж. Аррини и длинные волны инфляции. // Вестник Санкт-Петербургского Государственного Университета. Серия 5. 2013. №3.

[2] Никитин С. Инфляция и инфляционная политика: зарубежный и отечественный опыт / С. Никитин //Мировая экономика и международные отношения. – 2016. – №2.

[3] Никитин С. Инфляция и инфляционная политика: зарубежный и отечественный опыт / С. Никитин //Мировая экономика и международные отношения. – 2016. – №2.

[4] Усов В.В. Деньги. Денежное обращение. Инфляция / В.В. Усов – М.: Банки и биржи, 2014. – С.89

[5] Усов В.В. Деньги. Денежное обращение. Инфляция / В.В. Усов – М.: Банки и биржи, 2014. – С.95

[6] Усов В.В. Деньги. Денежное обращение. Инфляция / В.В. Усов – М.: Банки и биржи, 2014. – С.97

[7] Инфляция на потребительском рынке // Статистика Центрального Банка России [Электронный ресурс].URL: http://www.cbr.ru/statistics/infl/Infl_01032015.pdf

[8] Вильданова И. И., Куватова П. Р. Прибыль, инфляция и экономический рост. // Международный научно-исследовательский журнал. - № 4-2 (35). - 2015. - 21 с.

[9] Вильданова И. И., Куватова П. Р. Прибыль, инфляция и экономический рост. // Международный научно-исследовательский журнал. - № 4-2 (35). - 2015. - 21 с.

[10] Гордиевич Т. И., Рузанов П. В. Подходы к определению реальной инфляции. // Омский научный вестник. - № 4 (131) - 2014. - 53 с.

[11] Гордиевич Т. И., Рузанов П. В. Подходы к определению реальной инфляции. // Омский научный вестник. - № 4 (131) - 2014. - 53 с.

[12] Гордиевич Т. И., Рузанов П. В. Подходы к определению реальной инфляции. // Омский научный вестник. - № 4 (131) - 2014. - 53 с.

(zip - application/zip)

(zip - application/zip)